1. Hausbau mit NCC in Potsdam Nuthewinkel

2014 kaufte ich in Potsdam eine neu zu bauende Doppelhaushälfte, da ich das Preis-Leistung als sehr gut bewertete und eine hohe Wertsteigerung erwartete. Nachdem Nachbarn ihr Haus nicht weiterbauen wollten, hatte ich deren Vertrag 2015 übernommen, um in ein zweite Doppelhaushälfte zu investieren: 2 Kinder - 2 Häuser.

Über den damaligen Hausbau hatte ich sogar angefangen, einen Blog zu schreiben: Hausbau mit NCC in Potsdam Nuthewinkel. Und da dann mein Nachbar einen viel besseren und ausführlicheren Blog angefangen hatte - Leichts Hausbau, schrieb ich meinen nicht weiter.

2. starke Wertsteigerung in den ersten 10 Jahren

Hier kommt die Finanzmathematik:

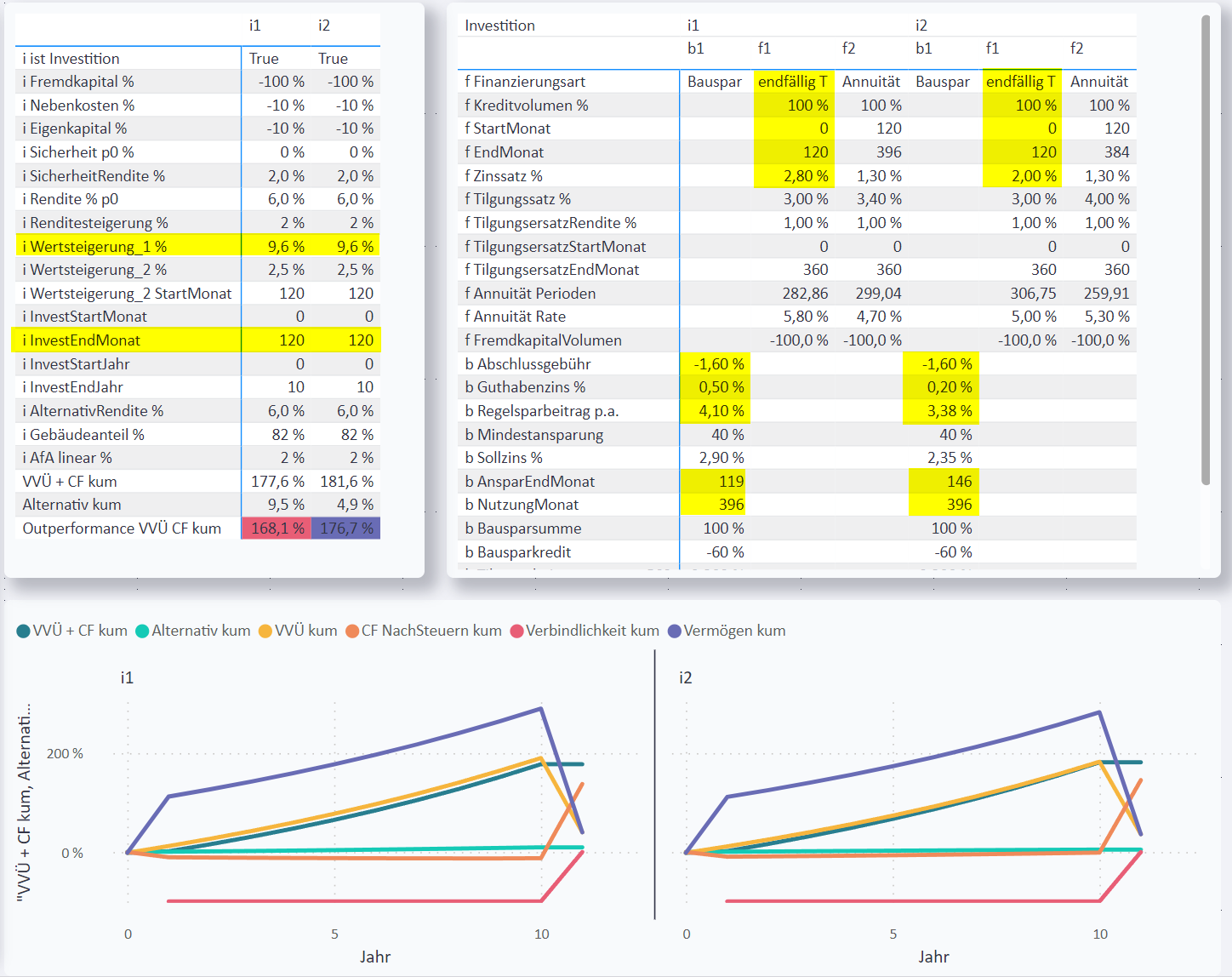

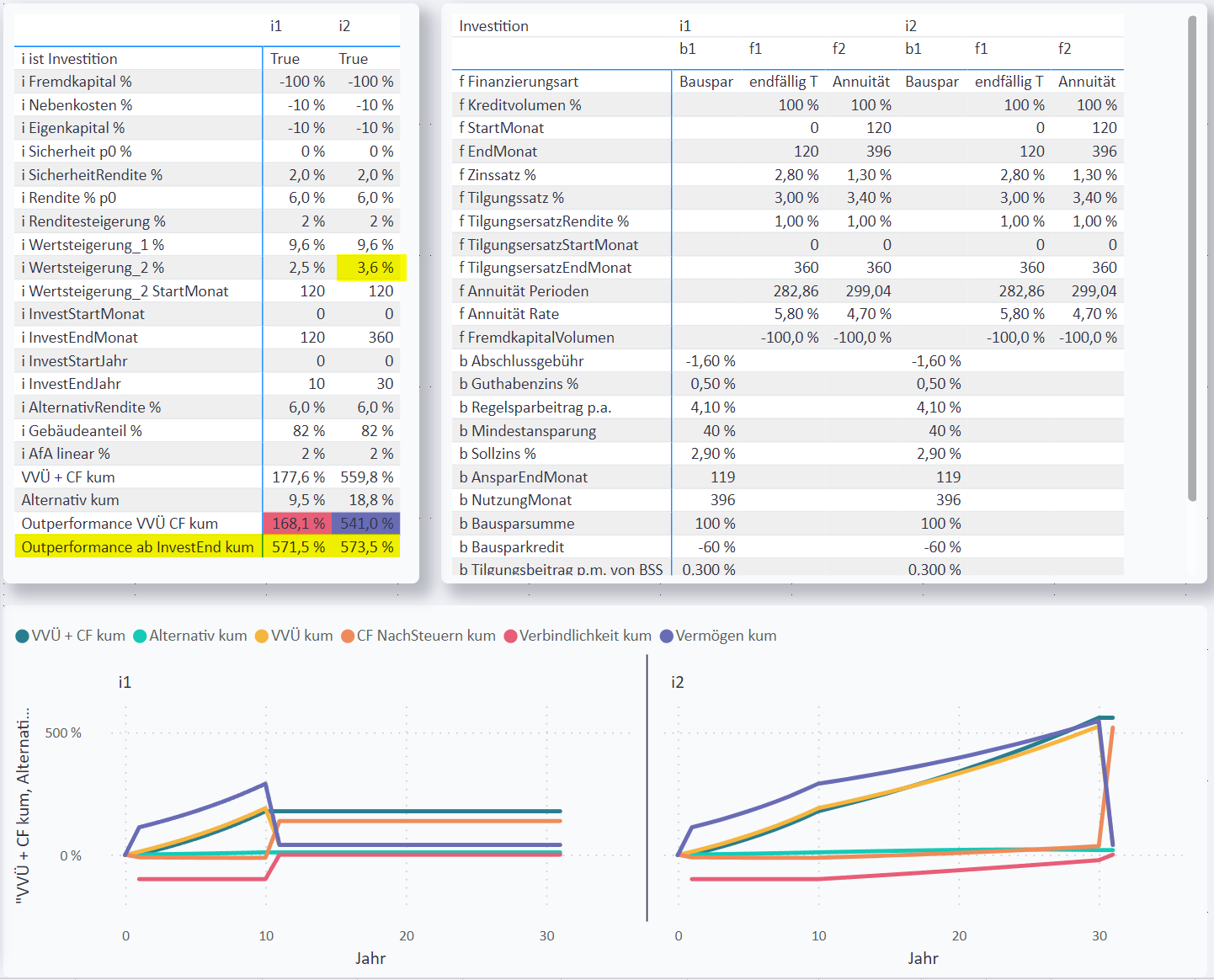

Die Häuser mit 168 m² hatte ich inklusive Garagen und Stellplätzen für 290.000 bzw. 310.000 € gekauft. Vor einem Jahr war jedes Haus etwa 760.000 € Wert. Inzwischen ist der Wert leider etwas gesunken, vielleicht auf 620.000 - 670.000 €. Und sicherlich wird der Wert wieder steigen, nachdem der Markt sich an das aktuelle Zinsniveau gewöhnt hat. Die Investitionen[1] hatten also trotz aktueller Delle bisher eine durchschnittliche jährliche Wertsteigerung[2] von 9,6 % (1,0969 = 228 %). Und vielleicht liegen wir in einem Jahr wieder wie hier simuliert bei 1,09610 = 250 %. Damit lässt sich gut rechnen.

So sieht es 10 Jahre nach Kauf aus, wenn man die Häuser steuerfrei verkaufen würde:

Der CF NachSteuern kum[6] ist in beiden Fällen leicht negativ, da die Miete versteuert werden muss und Zinsen und AfA abgesetzt werden können. Die Zahlungen für den Tilgungsersatz[3] können hingegen nicht abgesetzt werden und belasten den CF NachSteuern kum[6] vollständig.

Durch unterschiedliche Konditionen der Kredite und der Bausparverträge[4] ergeben sich bei ansonsten gleichwertigen Objekten kleine Unterschiede. Erwähnenswert ist, dass der Bausparvertrag[4] für i2 nach 120 Monaten noch gar nicht ganz die 40 % der Bausparsumme erreicht haben wird, sondern erst nach 146 Monaten. Trotzdem wurde er auch mit diesem etwas geringerem Regelsparbeitrag als Tilgungsersatz[3] akzeptiert.

3. Nach 10 Jahren investiert bleiben?

Statt die Häuser nach 10 Jahren zu verkaufen, könnte man auch investiert bleiben. Insbesondere wurden Anschlussfinanzierungen zu guten Konditionen abgeschlossen (1,3 %). Die Bauspar-Annuität wird also für diese beiden Objekte nicht genutzt (b NutzungMonat liegt außerhalb des Simulationsbereiches, um das mit meinem Modell darzustellen) und kann für andere Investitionen[1] verwendet werden. Das Konzept der Aufteilung von Bausparverträgen[4] auf verschiedene Investitionen[1] beschreibe ich in diesem Artikel: Bausparen.

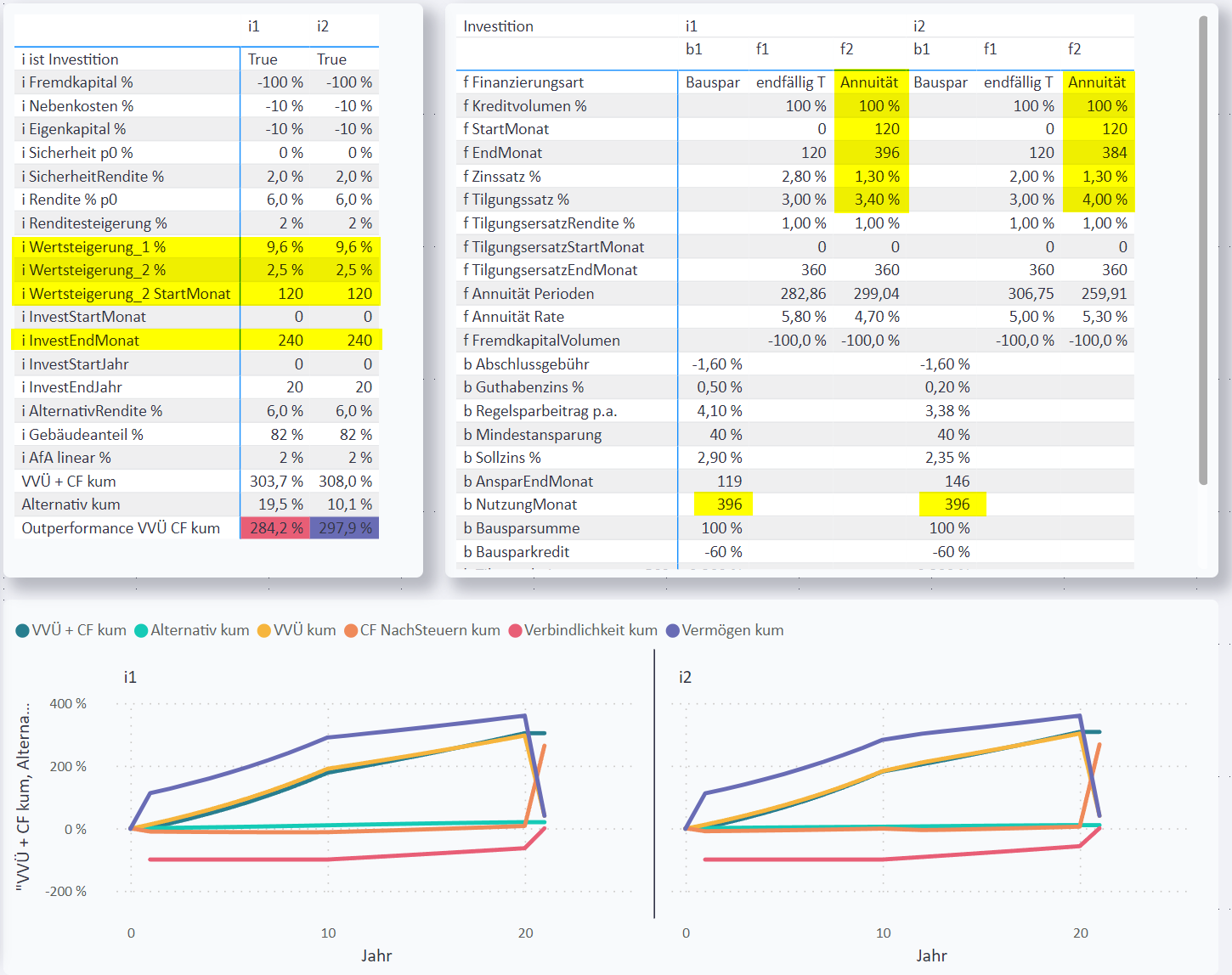

Natürlich kann ich nicht davon ausgehen, dass sich die Wertsteigerung[2] von jährlich 9 % fortsetzen wird. Daher nehme ich ab dem 10 Jahr eine konservative Wertsteigerung[2] von nur 2,5 % an. Man erkennt einen deutlichen Knick. Hier gerechnet über 20 Jahre bei ansonsten gleichen Parametern:

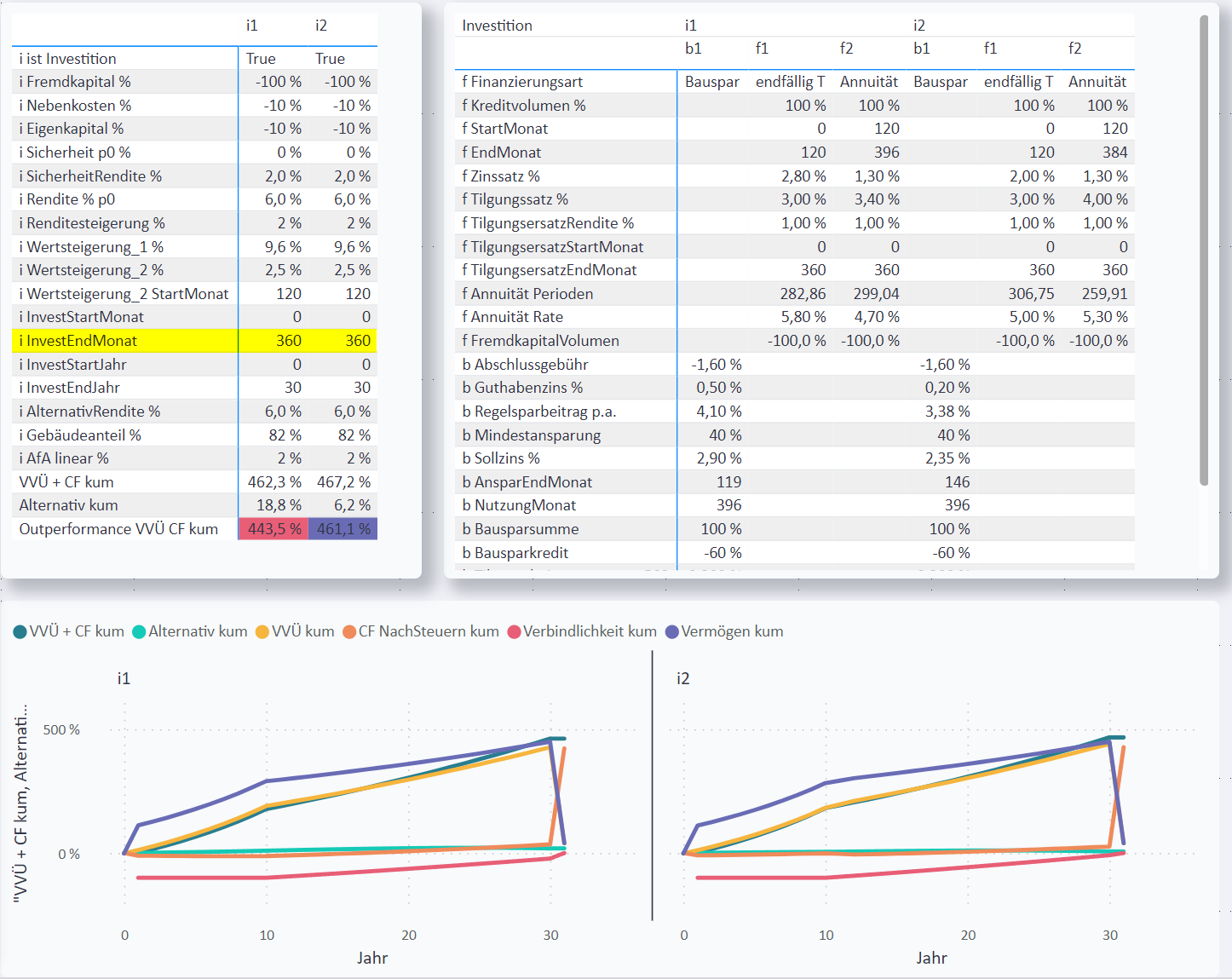

Man könnte die Investition[1] auch noch länger behalten. Hier gerechnet über 30 Jahre bei ansonsten gleichen Parametern:

4. Oder nach 10 Jahren an die Kinder verkaufen?

| Auf den ersten Blick sehen die Investitionen[1] über 20 oder 30 Jahre gut aus. Doch es gibt eine Alternative, die noch besser sein könnte: |

| Die Immobilien werden nach 10 Jahren verkauft, ohne den Gewinn versteuern zu müssen, und das Geld aus dem Verkauf steht für alternative Investitionen[1] (oder Konsum) zur Verfügung. |

Die Mathematik ist folgende: Die Anschlussfinanzierung mit 100 % Fremdkapital[7] bezieht sich auf den ursprünglichen Investitionswert[1]. Beträgt der Wert nach 10 Jahren bereits 250 %, dann beträgt der Fremdkapital-Anteil[7] zu diesem Zeitpunkt nur noch 100 / 250 = 40 %. Und wie ich in meinem Artikel Immobilien-Investment mit Fremdkapital-Hebel begründet habe, ist der größte Vorteil von Immobilien die Möglichkeit, möglichst viel Fremdkapital[7] zu investieren.

Wie bekommt man den Fremdkapital-Anteil[7] auf 100 % des neuen Immobilienwertes angehoben? Durch einen Verkauf. Denn die Bank darf dann wieder bis zu 100 % des neuen Verkaufswertes beleihen.

Sinnvoll wäre es daher, die Immobilien nach 10 Jahren an meine Kinder zu verkaufen. Das muss zwar auch über einen Notar laufen und verursacht entsprechende Kosten, die hohe Grunderwerbssteuer fällt hingegen bei diesem Verkauf an Verwandte ersten Grades (bzw. bei Personen, die in gerader Linie miteinander verwandt sind) nicht an. Wenn die Bank mitmacht, dann können mit dem Verkauf Immobilien auch die Verträge für die Anschlussfinanzierung übertragen werden. Und da die Immobilien nun auch für die Bank mehr Wert sind, kann über 60 % des neuen Kaufpreises (100 % - 40 % = 60 %; bzw. ((250 % - 100 %) / 250 %) = 60 %) ein zusätzlicher Kredit abgeschlossen werden. Damit wird dann in Summe wieder mit 100 % Fremdkapital[7] finanziert.

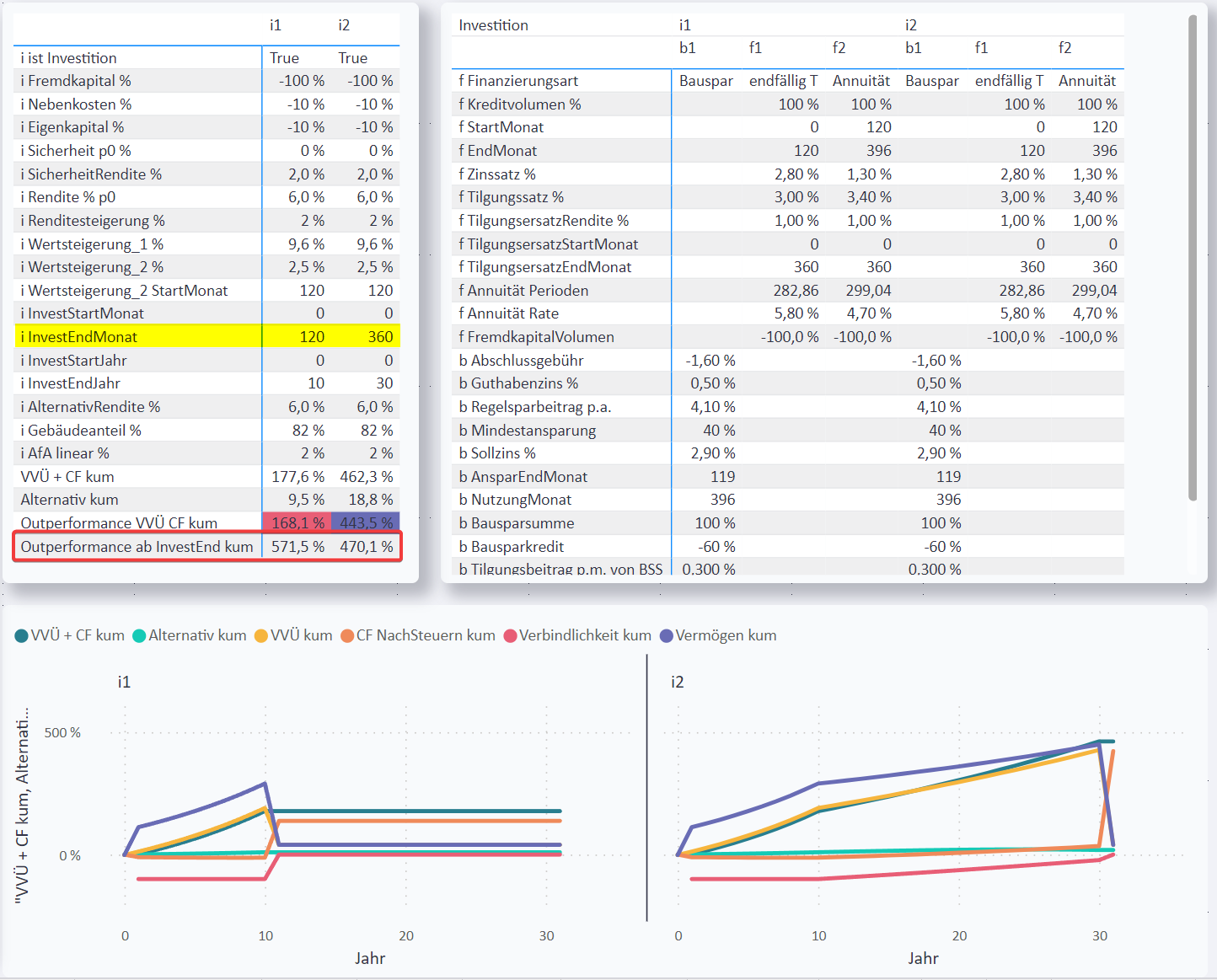

Ich habe das Power BI Immobilien-Investitions-Analyse-Tool so erweitert, dass die Alternative eines vorzeitigen Verkaufs abgebildet werden kann: mit Outperformance ab InvestEnd kum[8].

Hier am Beispiel Potsdam AdK4:

| Es wäre sinnvoller und lukrativer, die Investition[1] nach 10 Jahren zu verkaufen, statt sie fortzusetzen. Und bei einem Verkauf an die eigenen Kinder haben diese ein schönes Investitionsobjekt[1] für die nächsten 10 Jahre. Und man braucht es nicht später vererben, mit all den Limits und Einschränkungen einer Vererbung. |

Allerdings hat i1 auch in diesem Fall den wichtigen Vorteil, erst einmal Cash zu generieren, welches flexibel verwendet werden kann. Auch wissen wir nicht, wie lange es noch möglich sein wird, dass der Gewinn aus privat verkauften Immobilien nach 10 Jahren steuerfrei bleibt. Daher ist der Verkauf (i1) eine hervorragende Option.

|

5. Über uns

Мы говорим по-русски. We speak English.

5.1. Google Unternehmensprofil

5.2. digitale Visitenkarte

Görtz-Invest: Wir finden die beste Finanzierung für Sie:

Baufinanzierung und Ratenkredite: Mehr als 500 Banken, Top-Konditionen, Schnelle Bearbeitung, Individueller Service. Vermögensaufbau und Vermögensverwaltung.

| YouTube Kanal "Der Immobilien-Investor" |

| kostenloser online-Kurs "Grundlagen der Baufinanzierung: Konzepte, Wissen, Expertentipps" |

| Als exklusiven Bonus biete ich für meine Baufi-Coaching-Kunden die Möglichkeit kostenloser individueller Immobilien-Investitions-Analysen mit Power-BI, wie Sie diese hier auf dieser Website sehen! |

Мы говорим по-русски. We speak English.