- 1. Bausparen am Beispiel der Deutschen Bausparkasse BADENIA

- 2. Bausparvertrag als alleiniges Finanzierungsinstrument

- 3. Bausparen als Tilgungsersatz

- 4. Bausparverträge als Bestandteil eines Finanzierungskonzepts mit zwei Investitionen

- 5. Bausparvertrag Wert ermitteln

- 6. Vergleich von Bauspar-Tarifen

- 7. Über uns

|

Update vom 25.04.2024

In der Berechnung des Cashflows von Bausparverträgen gab es einen Fehler, der nun korrigiert wurde. Durch den Fehler wurden Bausparverträge schlechter bewertet, als sie es tatsächlich sind. Es erfolgt nun eine Anpassung der Inhalte an den korrekten Cashflow. |

Bausparverträge[3] als alleiniges Finanzierungsinstrument sind dann zu empfehlen, wenn sie optimal eingesetzt werden (Sie werden in Anspruch genommen, die Tilgung wird maximal in die Länge gezogen). Es gibt dazu allerdings oft bessere Alternativen.

Eingebunden in ein gutes Finanzierungs-Konzept für zu vermietende Immobilien, können Bausparverträge[3] sehr sinnvoll sein. In Kombination mit anderen Finanzierungsinstrumenten eignen sie sich sehr gut als Cashflow-optimierender Tilgungsersatz[4] für endfällige Kredite. Denn 100 % Bauspar-Summe dienen als Tilgungsersatz[4] für 100 % der Kredit-Summe, benötigen aber nur eine Anspar-Summe von 40 %. Sowohl Cashflow-Verlauf (CF NachSteuern kum[5]) also auch Outperformance VVÜ CF kum[1] können dabei besser sein, als bei einem normalen Annuitäten-Darlehen[6].

Durch die Verwendung der Ansparphase eines Bausparvertrags[3] als Tilgungsersatz[4] wird die schlechte Verzinsung während dieser Ansparphase kompensiert, die ein wesentlicher Nachteil der Verwendung eines Bausparvertrags[3] als alleiniges Finanzierungsinstrument ist.

| Ein Bausparvertrag[3] als Tilgungsersatz[4] benötigt weniger Cashflow in den ersten 10 Jahren und bietet mehr Planungssicherheit für zukünftige Kreditkonditionen. Je nach Zinssituation kann nach 10 Jahren entschieden werden, wie der Bausparvertrag[3] verwendet werden soll: Gibt es die Möglichkeit einer günstigen Anschlussfinanzierung, kann diese genutzt werden. Sind die marktüblichen Kredit-Zinsen zu diesem Zeitpunkt schlechter, hat man mit dem Bausparvertrag[3] ein bei Abschluss bekanntes Zinsniveau gesichert. |

Konzept schlägt Kondition.

Ein Nachteil von Bausparverträgen[3] als alleiniges Finanzierungsinstrument ist in Bezug auf eine möglichst hohe Outperformance VVÜ CF kum[1], dass man mit einem Bauspar-Darlehen nur 60 % Fremdkapital[7] für die Investition[8] einsetzen kann, denn mindestens 40 % der Bausparsumme muss man selbst ansparen. Mit einer klassischen Finanzierung sind 100 % Fremdkapital[7] möglich.

Weiter unten kann man in konkreten Szenarien sehen, dass eine Finanzierung mit nur 60 % Fremdkapital[7] zu Bauspar-Annuität[6]-Konditionen eine vergleichbare Outperformance VVÜ CF kum[1] haben kann, wie eine Finanzierung mit 100 % Fremdkapital[7] zu aktuellen Zinskonditionen.

Allerdings ist es oft einfacher, eine Bauspar-Finanzierung zu verwenden, als auf eine 100 % Fremdfinanzierung durch Banken zu hoffen. Denn Banken sind inzwischen restriktiver bei der Vergabe von Krediten.

| Bausparkassen können ihre Tarife nicht so schnell anpassen, wie Banken ihre Kreditkonditionen. Tarifänderungen müssen genehmigt werden. Wenn man damit rechnet, dass sich die Konditionen von Bauspar-Tarifen zukünftig verschlechtern könnten, weil beispielsweise die Zinsen für Kredite schon gestiegen sind, dann könnte man darüber nachdenken, jetzt schon (oder noch) einen Bausparvertrag[3] abzuschließen, um sich aktuelle Bauspar-Tarif-Konditionen zu sichern. |

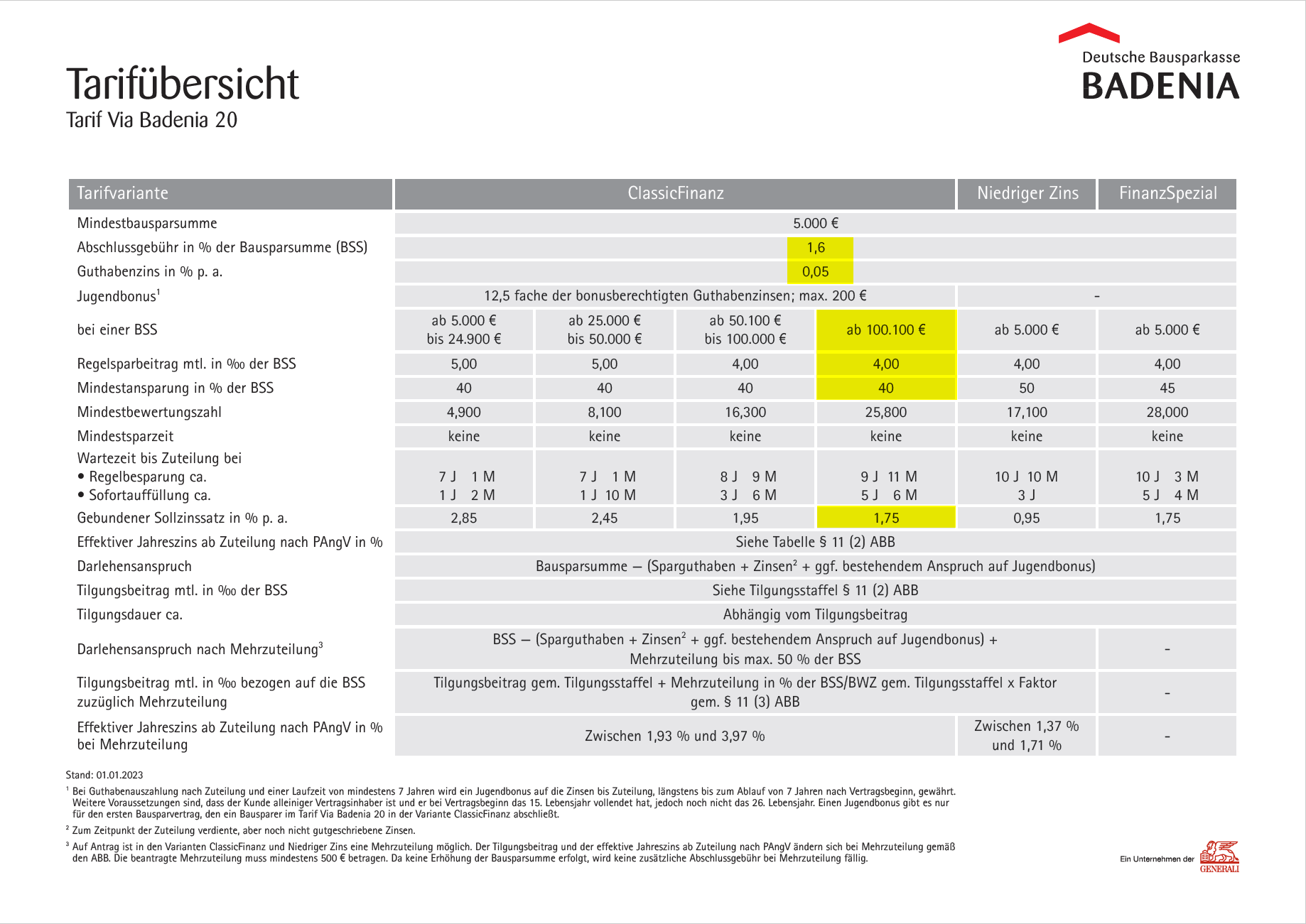

1. Bausparen am Beispiel der Deutschen Bausparkasse BADENIA

Grundlage meiner Betrachtungen sind die aktuellen Konditionen der Deutschen Bausparkasse BADENIA, bei der ich mehrere Bausparverträge[3] zu verschiedenen Konditionen zu laufen habe.

Wir betrachten das Produkt ImmoStart im Tarif Via Badenia 20 in seiner sinnvollsten Variante: Bausparsumme > 100.000 (um bessere Konditionen zu bekommen). Es werden 40 % der Bausparsumme angespart. Ein Ansparen von 50 % ermöglicht zwar einen Kredit mit einem geringeren Sollzins. Das würde aber den Fremdkapital[7]-Anteil der Investition[8] von 60 % auf 50 % verringern, was die Eigenkapital-Rendite[9] verschlechtert und meinen Investitionszielen widerspricht. Jugendbonus und staatliche Zuschüsse für das Bausparen werden von mir nicht berücksichtigt.

2. Bausparvertrag als alleiniges Finanzierungsinstrument

2.1. klassisches Bausparen mit Bausparkasse

Der konkrete Tilgungsbeitrag ergibt sich laut ABB § 11 aus der Variante und der Bewertungszahl. Für 'ClassicFinanz mit einer Bausparsumme ab 100.100 €' liegt der 'Tilgungsbeitrag in ‰ der Bausparsumme' zwischen 3,00 % und 6,00 %.

Im für uns besten Fall gehen wir von einer guten Bewertungszahl aus, die uns einen möglichst geringen Tilgungsbeitrag ermöglicht. Warum eine geringe Tilgung besser ist, sehen wir im folgenden Vergleich.

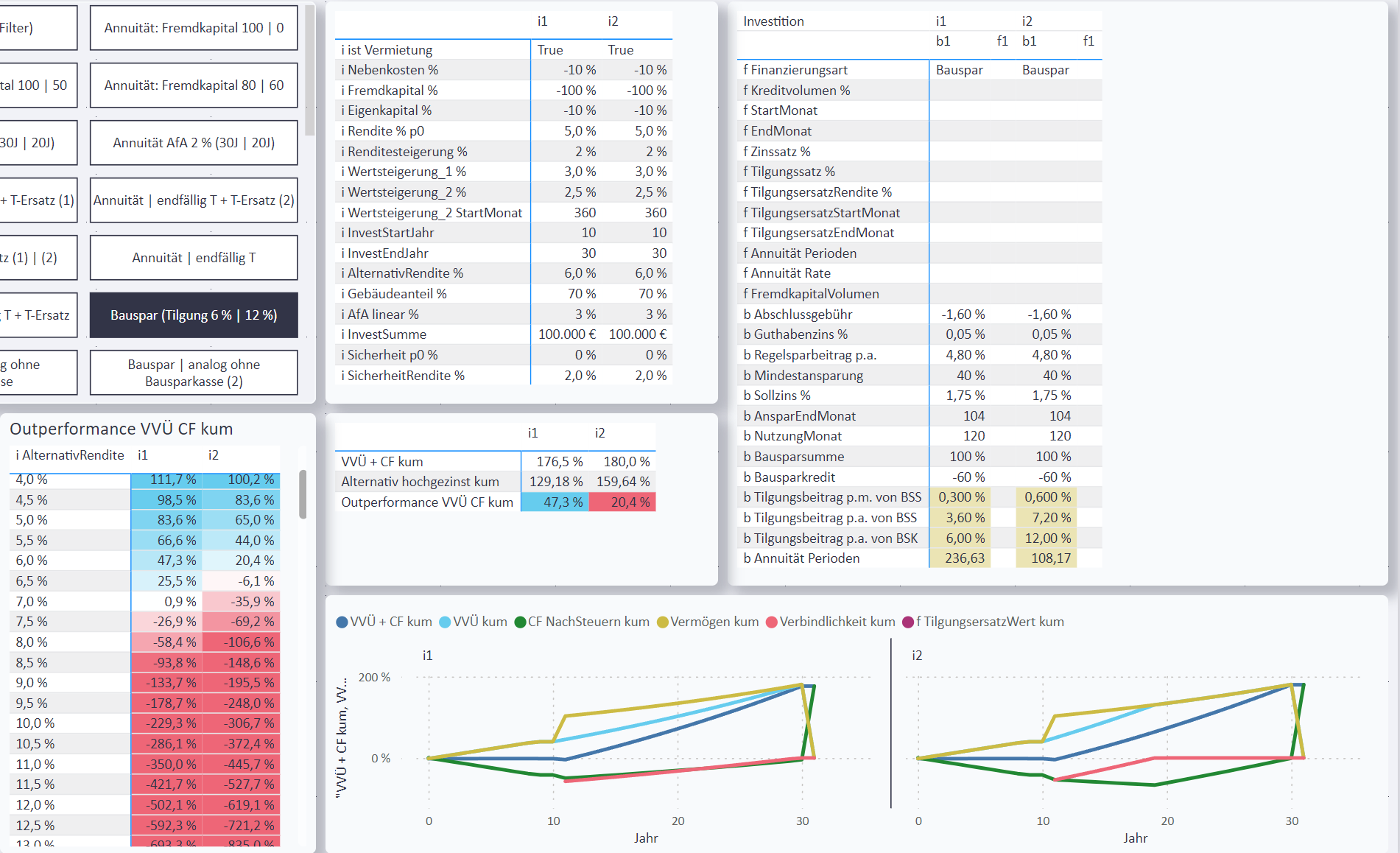

Vergleichen wir mit meinem Power BI Immobilien-Investitions-Analyse-Tool zwei alternative Investitionen i1 und i2, die sich nur in den folgenden Parametern unterscheiden:

-

i1b1:

b Tilgungsbeitrag p.m. von BSS= 0,3 % (möglich ab Bewertungszahl 58,300) -

i2b1:

b Tilgungsbeitrag p.m. von BSS= 0,6 % (möglich ab Bewertungszahl 25,800)

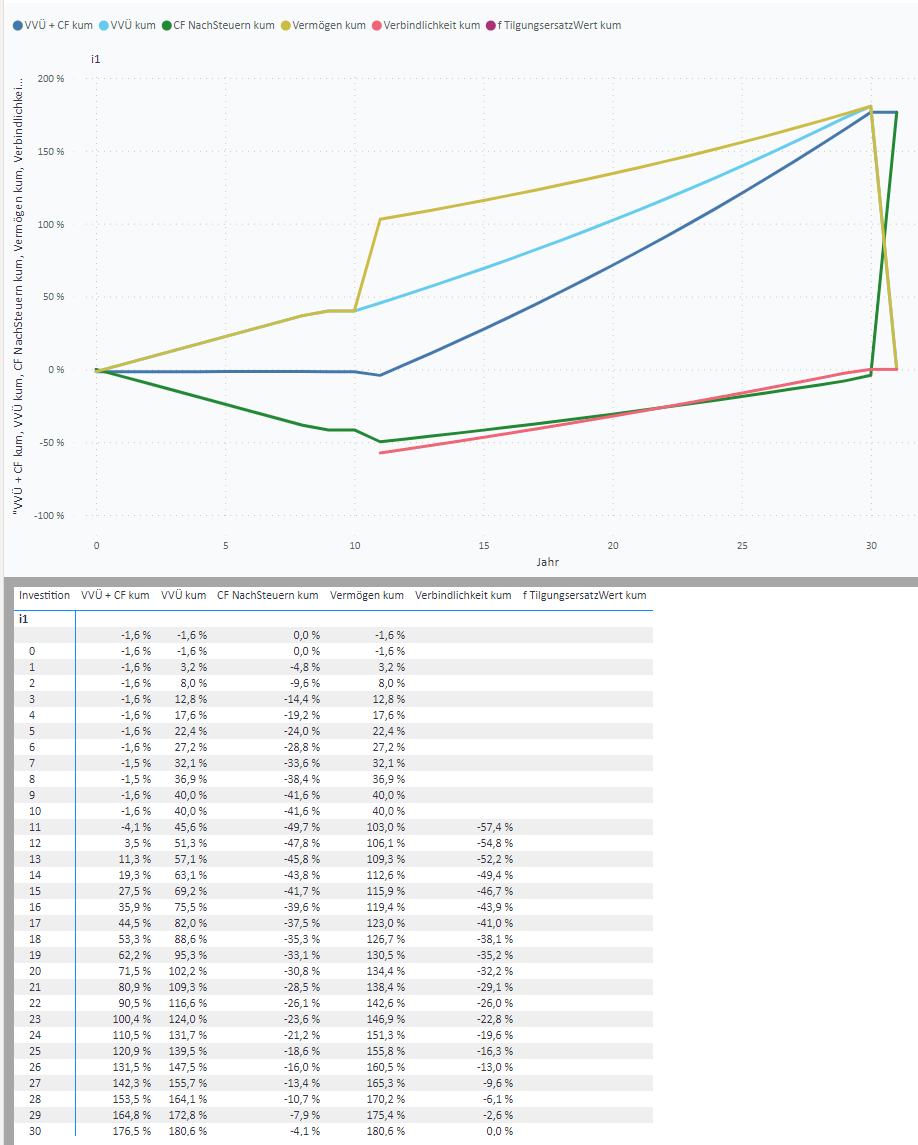

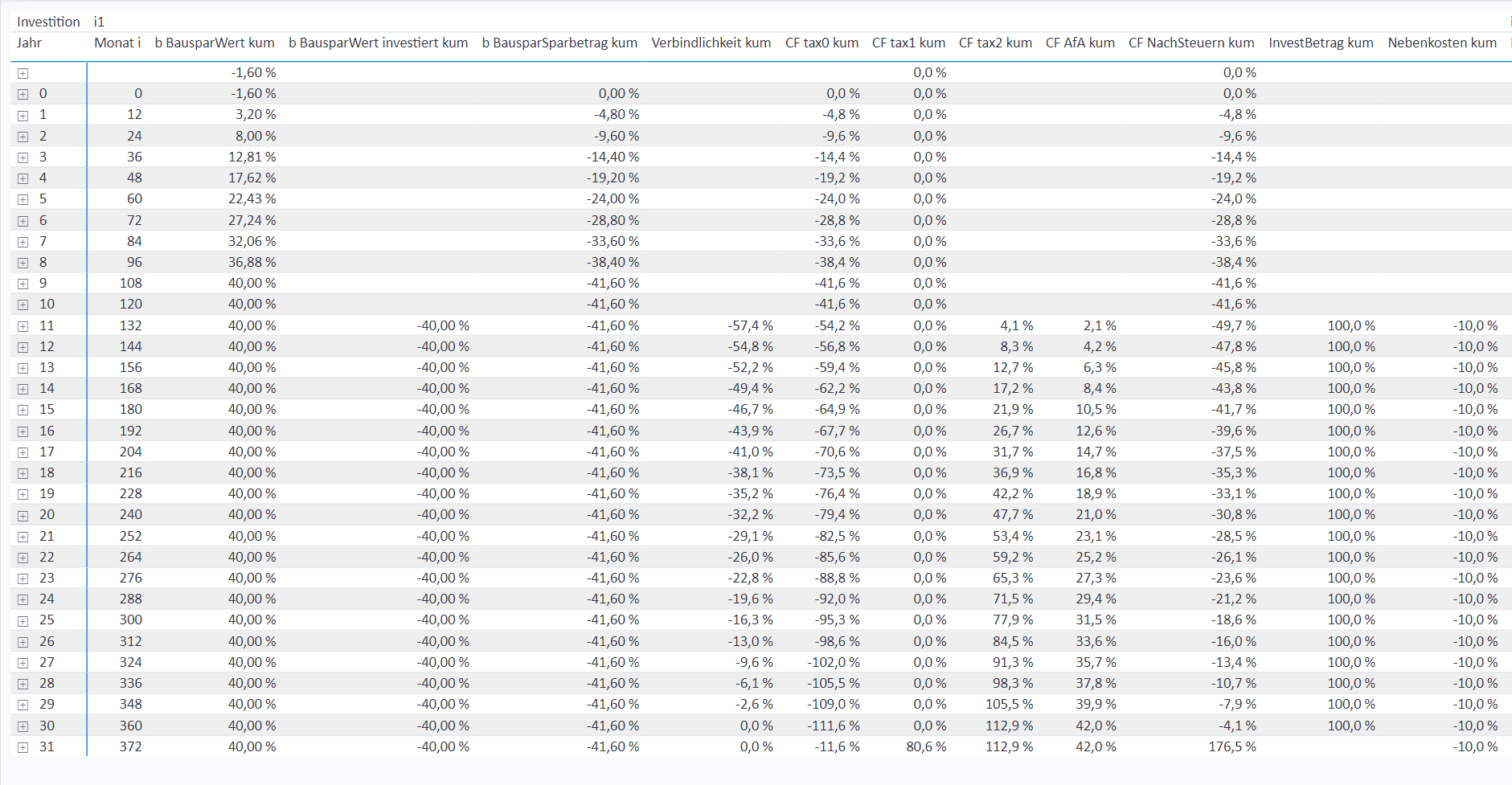

Schauen wir uns den zeitlichen Verlauf von i1 genauer an:

Der Vertrag hat bis zur Zuteilung einen negativen VVÜ + CF kum[10]. Nach der Zuteilung steigt er und wird positiv.

Hier noch einige Details zu den Kennzahlen der Baufinanzierung:

-

in den ersten 9 Jahren wird in den Bausparvertrag eingezahlt (40 % der BSS + 1,6 % Abschlusskosten ⇒ - 41,6 %)

-

Zu Beginn von Jahr 11 wird ein Kredit in Höhe von 60 % der BSS aufgenommen und getilgt (daher am Ende von Jahr 11 nur noch - 57,4 %)

-

diese Verbindlichkeit ist ein positiver Cashflow, da er zufließt

-

-

mit der Bausparsumme wird die Immobilie finanziert [InvestBetrag kum] - negativer CF

-

auch die Nebenkosten müssen bezahlt werden (- 10 %)

-

[CF tax2 kum] - Mieteinnahmen

-

[CF AfA kum] - Abschreibung für den Gebäudeanteil der Immobilie

-

im Jahr 31 wird die Immobilie verkauft für 180,6 % von der Investitionssumme, davon gehen 100 % in [CF tax0 kum] und 80,6 % in [CF tax1 kum]

| Ein Bausparvertrag[3] zur Finanzierung einer Immobilien-Investition[8] lohnt sich vor allem dann, wenn der Tilgungsbeitrag möglichst gering ist und die Wertsteigerung der Immobilie möglichst groß. Doch die Finanzierung solcher Immobilien wäre auch auf andere Art und Weise möglich. ⇒ nächster Abschnitt. |

2.2. Alternative: "Bausparen" ohne Bausparkasse

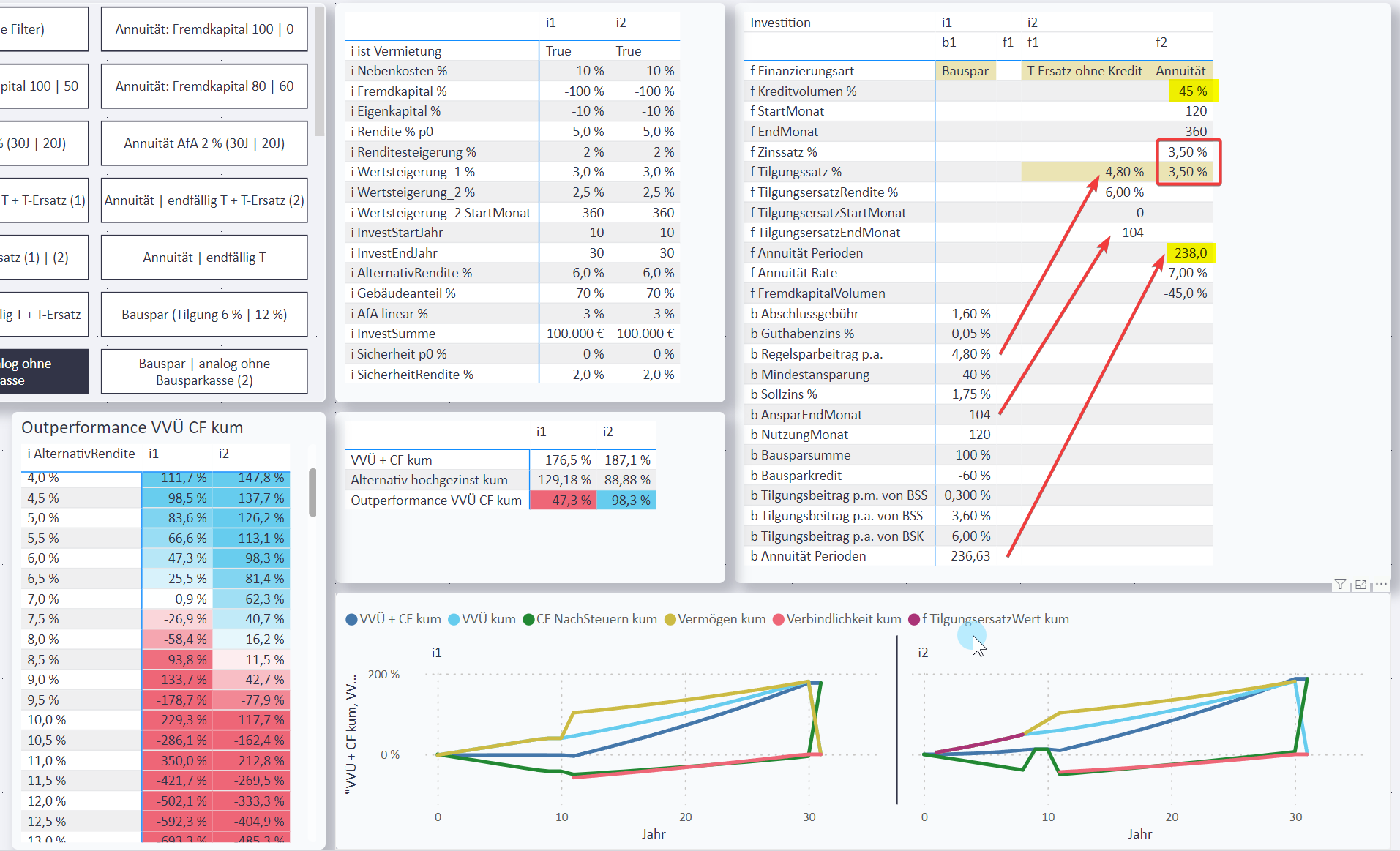

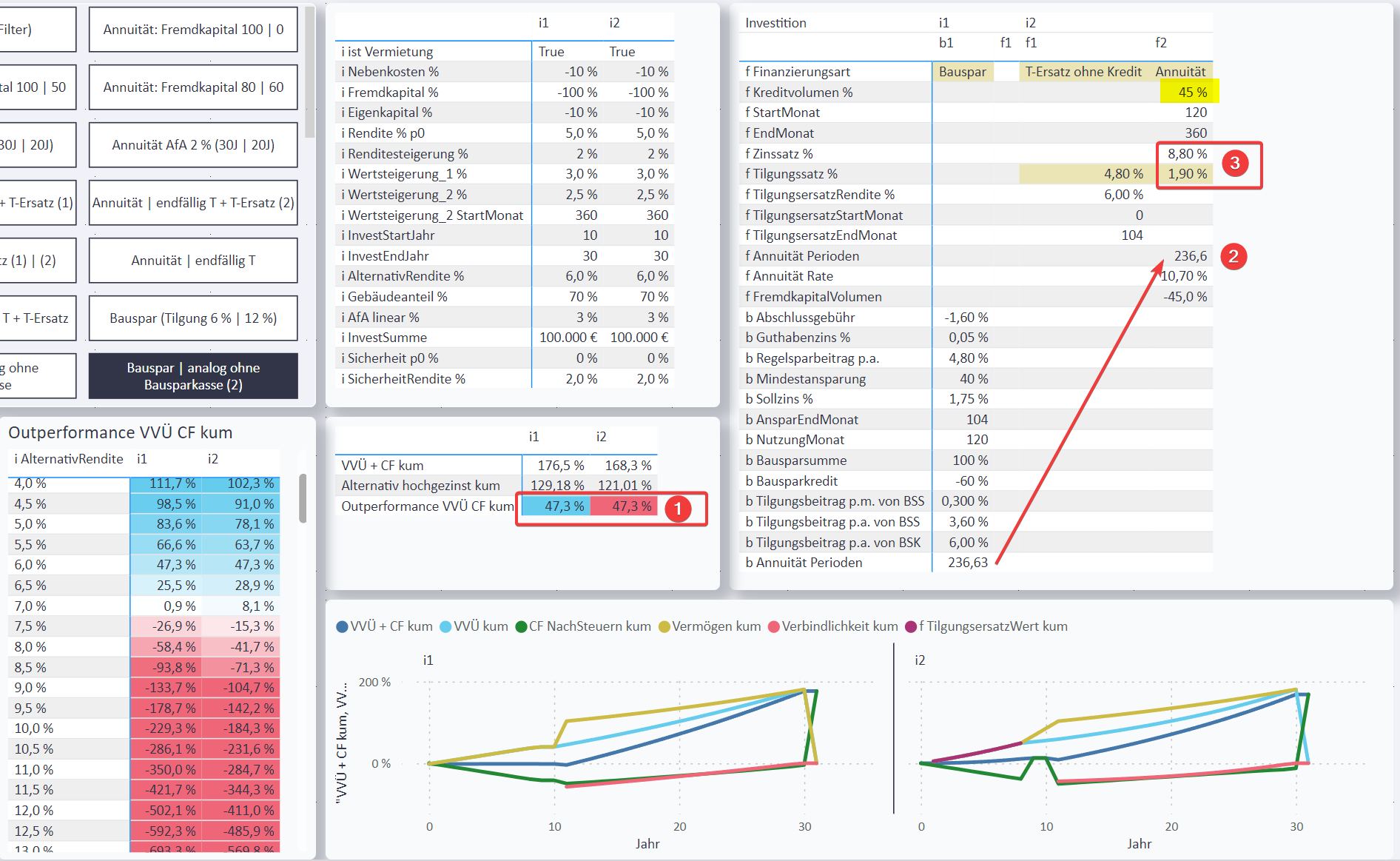

Beim Verkauf von Bausparverträgen[3] wird argumentiert, dass man sich über einen Bausparvertrag[3] einen günstigeren Kredit sichern könnte, als bei einer direkten Finanzierung ohne Bausparen. Das soll hier untersucht werden.

Das Konzept "Bausparen[3]" wird durch eine alternative Finanzierung ersetzt:

-

Gleicher Zeitraum der Investition[8]

-

Gleiche Beträge der Ansparphase

i2f1- 'Tilgungsersatz ohne Kredit'-

Die Bezeichnung 'Tilgungsersatz' ist in diesem Szenario irreführend, denn es handelt sich um ein "alternatives Sparen", unabhängig von einer Bank. Wir sind also nicht auf die Tilgungsersatz[4]-Instrumente limitiert, die von einer Bank akzeptiert werden, sondern können die Beträge zu den gleichen Konditionen anlagen, wie die alternative Investition[11].

-

Wir hinterlegen daher als

f TilgungsersatzRendite %[12] den gleichen Wert, wir füri AlternativRendite %[2]: 6 % -

⇒ durch eine wesentlich höhere alternative Verzinsung als bei der Baufinanzierung ergibt sich ein höheres Eigenkapital[13] (55 %) und somit ein geringeres benötigtes Fremdkapital[7] (45 %)

-

-

i2f2- 'Annuität[6]'-

Gleiche Anzahl der Annuität[6]-Perioden, wie bei der Baufinanzierung (

f1b1- 236,6 Monate)

-

Wir finanzieren mit einer Annuität zu aktuellen Konditionen:

-

Zinssatz von 3,50 %

-

Tilgungssatz von 3,50 %

Der Tilgungssatz wird bei vorgegebenem Zinsatz so gewählt, dass sich die gleiche [f Annuität Perioden] ergibt, wie [b Annuität Perioden].

Um mit der alternativen Finanzierung auf eine vergleichbar geringere Outperformance VVÜ CF kum[1] zu kommen, wie mit dem Bausparvertrag, benötige ich folgende Parameter:

-

Zinssatz von 8,8 %

-

Tilgungssatz von 1,9 %

Der Tilgungssatz wird bei vorgegebenem Zinsatz so gewählt, dass sich die gleiche [f Annuität Perioden] ergibt, wie [b Annuität Perioden].

|

Das Ergebnis dieses Vergleichs wundert mich nicht: Eine Bausparkasse kann an Krediten nur verteilen, was zuvor eingezahlt wurde. Das passiert nicht zum Null-Tarif: Die Bausparkasse hat Kosten. Erst bei sehr hohen Zinsen wird die Alternative ohne Bausparvertrag schlechter, als der Bausparvertrag. Bausparverträge[3] als alleiniges Finanzierungsinstrument sind langfristig kalkulierbar. Es gibt dazu meistens bessere Alternativen; insbesondere dann, wenn die Zinsen niedrig sind. Allerdings lassen sich zukünftige Zinsen nicht prognostizieren. |

3. Bausparen als Tilgungsersatz

Ein weiteres Verkaufsargument für Bausparverträge[3] ist deren Verwendung als Tilgungsersatz[4] in Verbindung mit einem endfälligen Darlehen.

Die Idee:

-

enfälliges Darlehen über 10 Jahre

-

Abschluss eines Bausparvertrags[3] über die Kreditsumme als Tilgungsersatz[4]

-

nach 10 Jahren wird der Bausparvertrag[3] genutzt, um den Kredit abzulösen

-

Die benötigte Tilgungsersatzzahlung ist viel geringer, als bei anderen Tilgungsersatz[4]-Formen, da nur 40 % der Bausparsumme angezahlt werden müssen.

Wir prüfen 2 Varianten

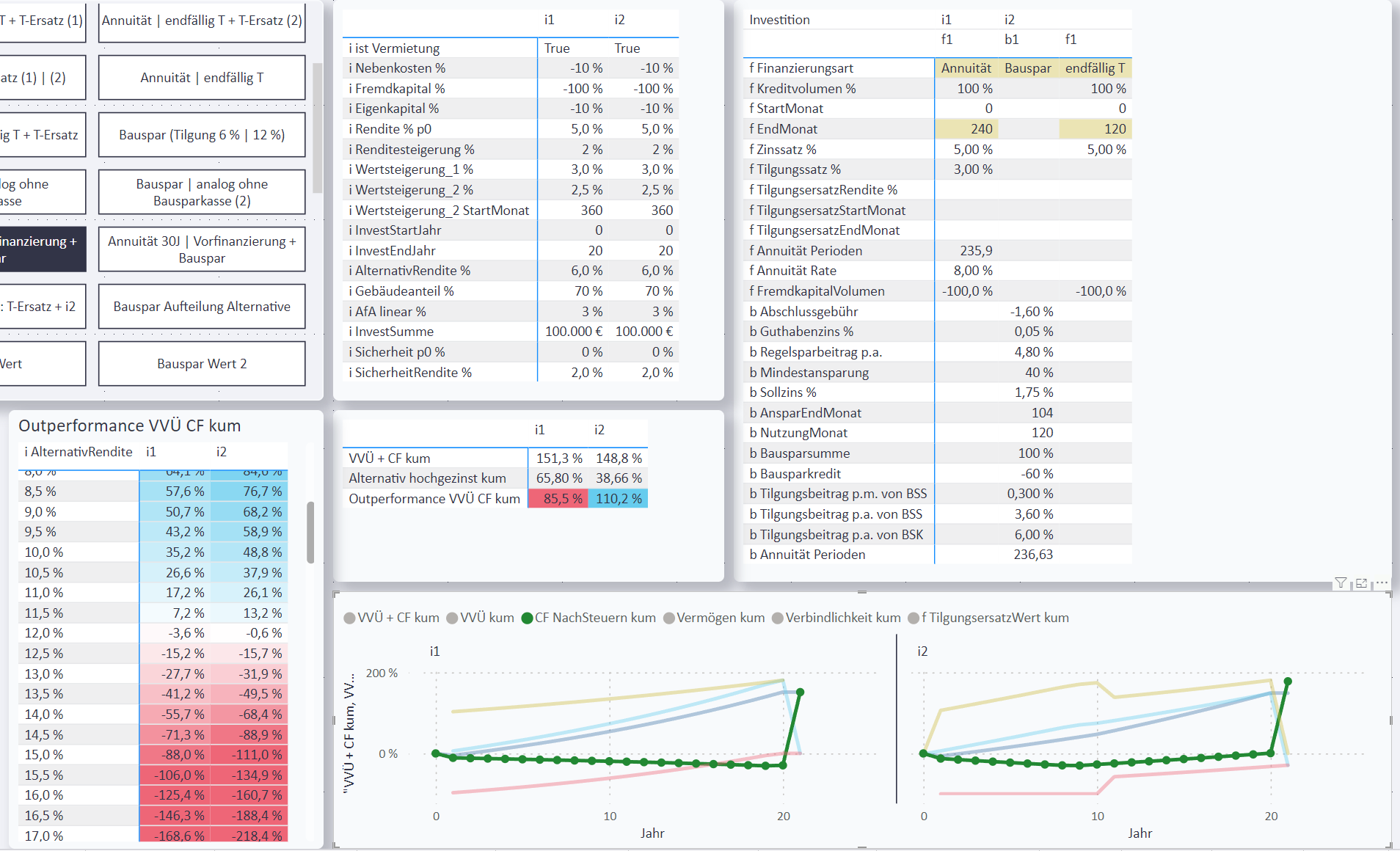

3.1. Investition über 20 Jahre (Annuität 20J | Vorfinanzierung + Bauspar)

Vergleichen wir mit meinem Power BI Immobilien-Investitions-Analyse-Tool zwei alternative Investitionen i1 und i2, die sich nur in den folgenden Parametern unterscheiden:

-

i1-

i1f1:

f Finanzierungsart[14] = 'Annuität[6]'-

f Annuität Perioden= 236 (weil die Investition[8] über 20 Jahre = 240 Monate läuft) -

f Tilgungssatz %wurde so gewählt, dass sich die gewünschtenf Annuität Periodenergeben

-

-

⇒

Outperformance VVÜ CF kum[1] = 85 % -

⇒ benötigte

i AlternativRendite %[2] 12,0 %

-

-

i2-

i2f1:f Finanzierungsart[14] = 'endfällig T' (endfällige Tilgung)

über die ersten 10 Jahre -

i2b1: 'Bauspar'-

b Tilgungsbeitrag p.m. von BSS= 0,30 %

Das ist der minimal mögliche Tilgungsbeitrag, der auch erst ab einer bestimmten Bewertungszahl möglich ist.

Wie oben gezeigt, verschlechtern höhere Tilgungsbeiträge das Ergebnis.

Wir kombinieren diesen Tilgungsbeitrag mit einer kostenlosen Sondertilgung im Monat 240

-

-

⇒

Outperformance VVÜ CF kum[1] = 110 % -

⇒ benötigte

i AlternativRendite %[2] 12,0 %

-

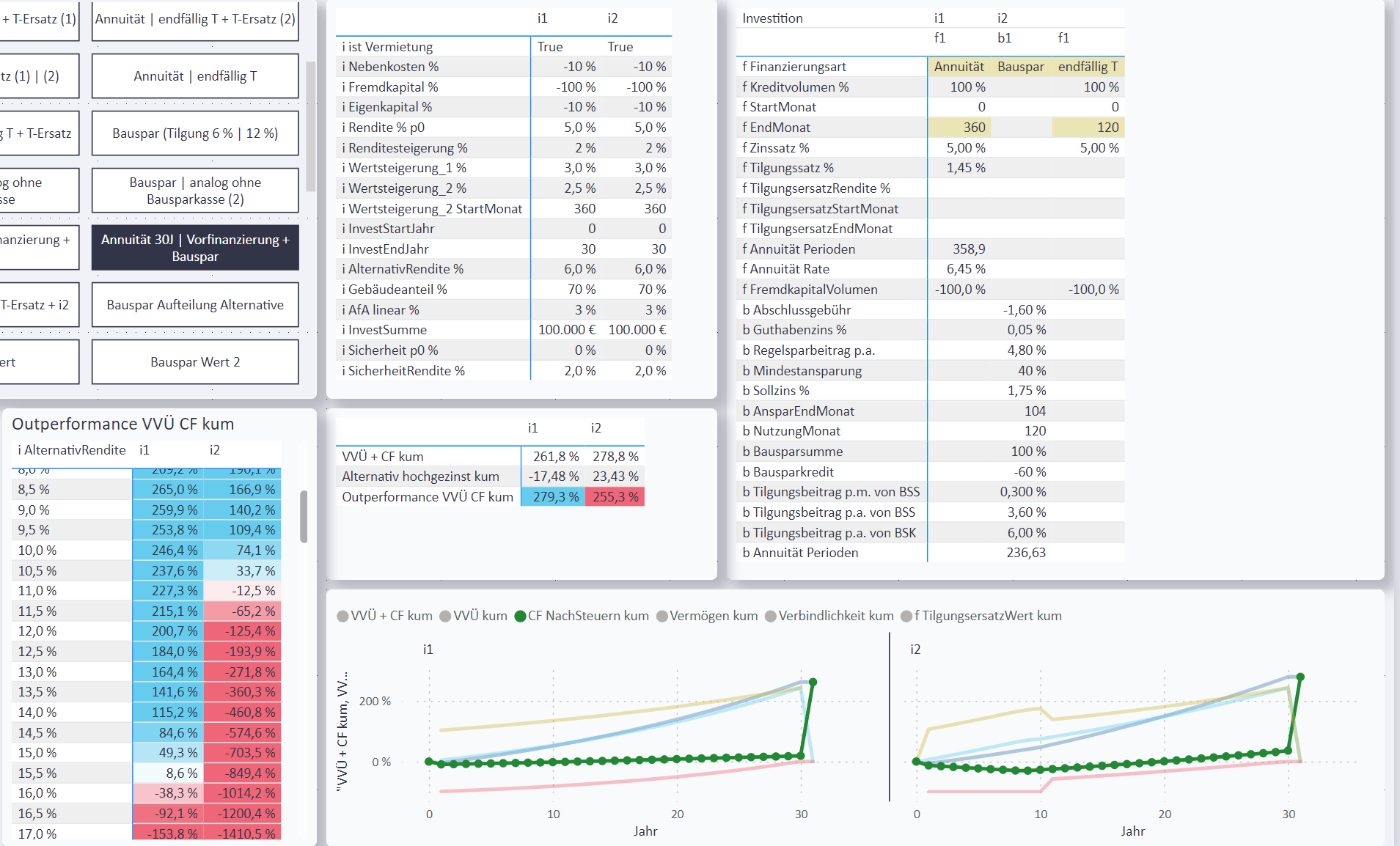

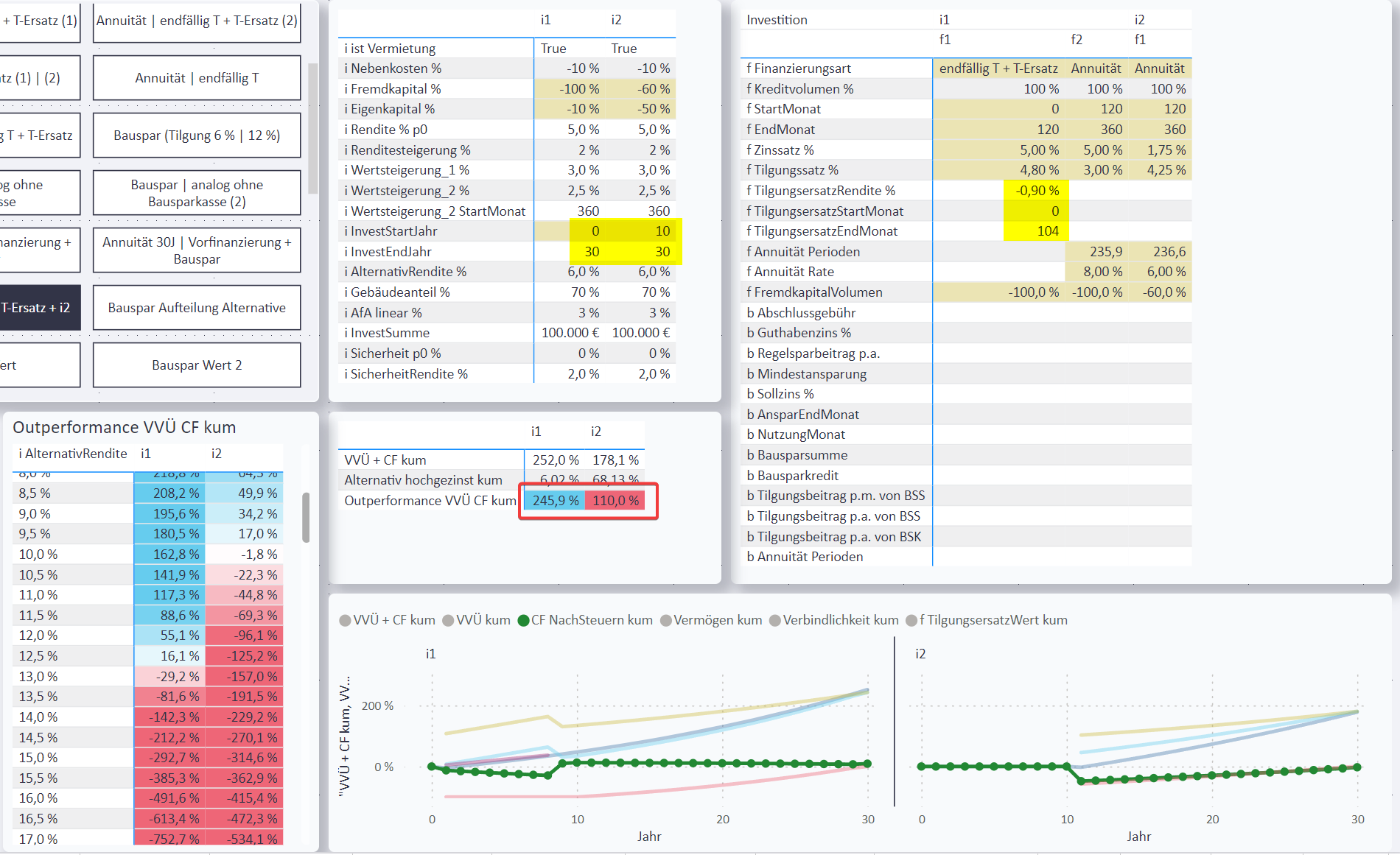

3.2. Investition über 30 Jahre (Annuität 30J | Vorfinanzierung + Bauspar)

Vergleichen wir mit meinem Power BI Immobilien-Investitions-Analyse-Tool zwei alternative Investitionen i1 und i2, die sich nur in den folgenden Parametern unterscheiden:

-

i1-

i1f1:

f Finanzierungsart[14] = 'Annuität[6]'-

f Annuität Perioden= 359 (weil die Investition[8] über 30 Jahre = 360 Monate läuft) -

f Tilgungssatz %wurde so gewählt, dass sich die gewünschtenf Annuität Periodenergeben

-

-

⇒

Outperformance VVÜ CF kum[1] = 261 % -

⇒ benötigte

i AlternativRendite %[2] 15,5 %

-

-

i2

4. Bausparverträge als Bestandteil eines Finanzierungskonzepts mit zwei Investitionen

4.1. Verwendung Bausparvertrag für zwei Investitionen (als Teil eines Konzepts)

Ein weiteres Konzept ist die Aufteilung der Bauspar-Phasen auf zwei Investitionen[8]:

-

Die Ansparphase wird als Tilgungsersatz[4] für ein endfälliges Darlehen über 10 Jahre verwendet. Danach wird diese Investition[8]

i1über ein normales Annuitäten-Darlehen[6] abbezahlt.

Der entscheidende Vorteil der Verwendung des Bausparvertrages[3] besteht darin, dass nur 40 % der Bausparsumme angespart werden brauchen, um 100 % der Bausparsumme abzusichern. -

Der Bauspar-Kredit (Phase 2) wird nach 10 Jahren für eine zweite Investition[8]

i2verwendet. Das kann dann interessant sein, wenn zu diesem Zeitpunkt die Zinsen für eine "normale" Annuität[6] höher sind, als die Bauspar-Annuität[6].

|

Die Besonderheit dieses kombinierten Szenarios:

|

-

i1Das Ergebnis ist sogar besser, als bei einer Annuität[6] über 30 Jahre! Obwohl dief TilgungsersatzRendite %[12] negativ ist, überwiegt der positive Effekt einer endfälligen Tilgung mit Tilgungsersatz[4]. -

i2Das ist genauso gut, wie eine Annuität[6] über 20 Jahre zu den aktuellen Konditionen mit 100 % Fremdfinanzierung. Die besseren Konditionen des Bauspar-Annuität[6] kompensieren den geringeren Fremdkapital[7]-Anteil-

i2f1-

f StartMonat= 120 -

f EndMonat= 360 -

f Zinsatz %= 1,75 % (wie beim Bausparen) -

f Tilgungssatz %= 4,25 % (wurde so gewählt, dass sich die gleichef Annuität Rateund somit die gleiche Anzahl der Perioden ergibt, wie beim Bausparen) -

f FremdkapitalVolumen= - 60 % (denn 40 % werden als Eigenkapital[13] aus dem Tilgungsersatz[4] voni1übernommen)

-

⇒

Outperformance VVÜ CF kum[1] = 110 % -

⇒ benötigte

i AlternativRendite %[2] 10,0 %

-

Die Simulation geht der Einfachheit halber davon aus, dass die Investitions[8]-Volumen von i1 und i2 gleich sind.

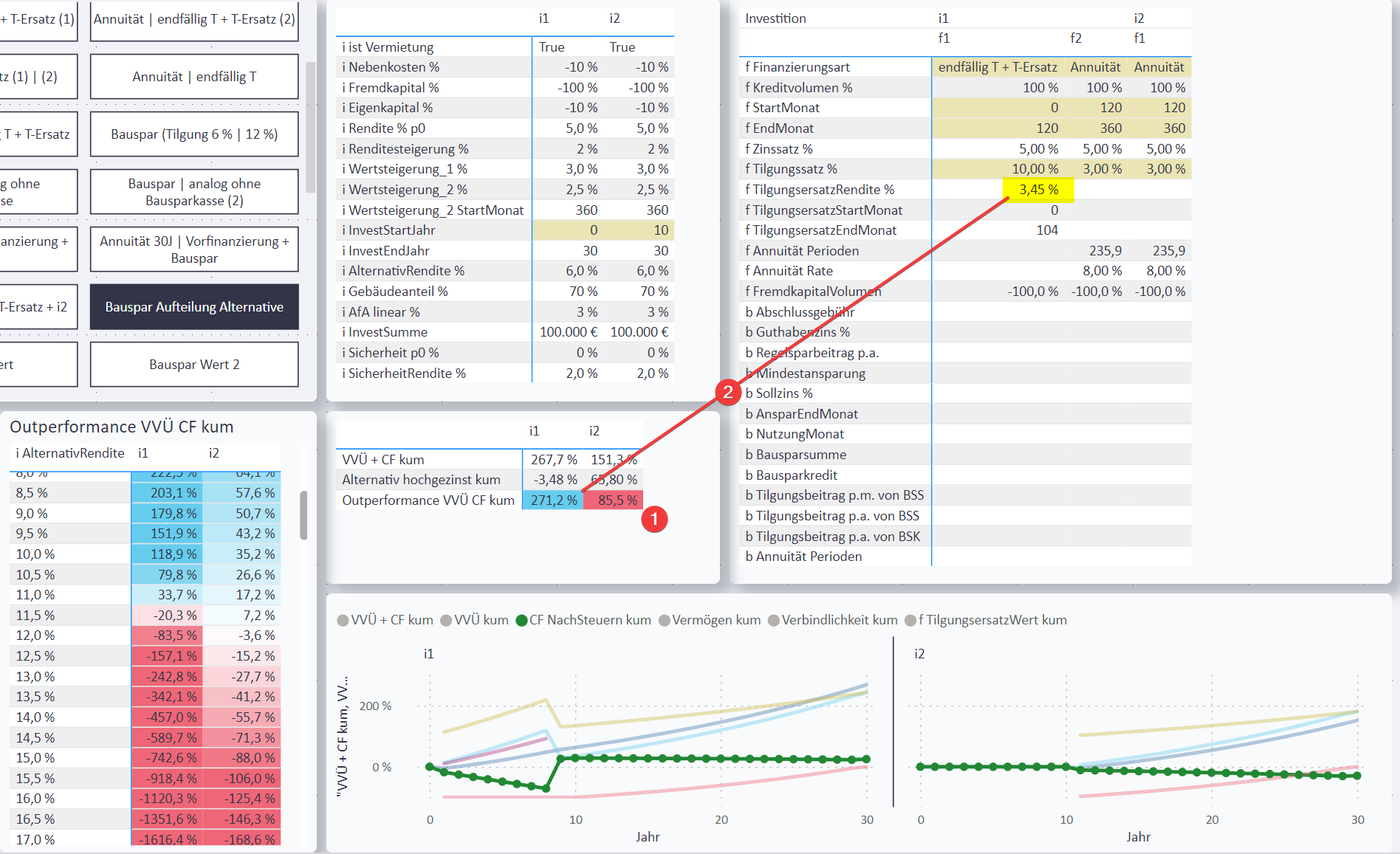

4.2. Alternative zum Bausparen für zwei Investitionen

Beide Investitionen i1 und i2 erfolgen wieder hintereinander. In dieser Alternative soll kein Bausparvertrag verwendet werden.

-

Stattdessen wird in

i1ein Tilgungsersatz für 100 % der Investition benötigt (Beim Bausparen werden nur 40 % der Bausparsumme angespart), der dafür nötige Tilgungssatz ist höher (10 %, damit man in 10 Jahren auf 100 % kommt). -

Da für

i2nun nicht mehr der Bausparvertrag genutzt werden kann (40 % angespart + 60 % Kredit)-

wird nun mit 100 % Fremdkapital finanziert.

-

muss ein Kredit zu schlechteren Konditionen aufgenommen werden, als den Konditionen des Bauspar-Darlehen

-

mathematische Stellschraube des Vergleichs ist nun f TilgungsersatzRendite %[12] für i1.

- Ab welcher

f TilgungsersatzRendite %[12] füri1werden die gegenüber der Bauspar-Annuität[6] schlechteren Konditionen der normalen Annuität[6] kompensiert? Ab wann erreicht man in Summe die gleicheOutperformance VVÜ CF kum[1] von 356 %, wie bei Verwendung eine Bausparvertrags? -

Durch den höheren Fremdkapital[7]-Anteil von 100 % in

i2gegenüber nur 60 % ini2bei Verwendung des Bauspardarlehens ergibt sich eineOutperformance VVÜ CF kum[1] von 85,5 % im Vergleich zu 110,0 % bei der Verwendung des Bauspar-Darlehens. Um in Summe auf den gewünschten Wert von 356 % zu kommen, benötigti1einOutperformance VVÜ CF kum[1] von 356 - 85 = 271 %.-

i1wie oben

(die Investition[8] beginnt im Jahr 0)-

i1f1:

f Finanzierungsart[14] = 'endfällig T + T-Ersatz'

f Tilgungssatz %undf TilgungsersatzRendite %[12] werden so ausgewählt, dassf TilgungsersatzWert kumzum Zeitpunktf EndMonat100 % beträgt.-

f TilgungsersatzEndMonat= 120 (entsprichtf EndMonat) -

f Tilgungssatz %= 10,0 % -

f TilgungsersatzRendite %[12] = 3,45 % (Durch Annäherung an den Zielwert ermittelt)

-

-

i1f2 -

der Tilgungsersatz[4] wird nicht für

i2verwendet! Er führt zu einem hohen positiven Cashflow, der auch anderweitig verwendet werden kann.

-

-

i2wie oben

(die Investition[8] beginnt im Jahr 10)

-

| Ein Bausparvertrag[3] als Tilgungsersatz[4] benötigt weniger Cashflow in den ersten 10 Jahren und bietet mehr Planungssicherheit für zukünftige Kreditkonditionen. Je nach Zinssituation kann nach 10 Jahren entschieden werden, wie der Bausparvertrag[3] verwendet werden soll: Gibt es die Möglichkeit einer günstigen Anschlussfinanzierung, kann diese genutzt werden. Der Bausparvertrag kann dann für eine weitere Investition genutzt werden. Sind die marktüblichen Kredit-Zinsen zu diesem Zeitpunkt schlechter, hat man mit dem Bausparvertrag[3] ein bei Abschluss bekanntes Zinsniveau gesichert. |

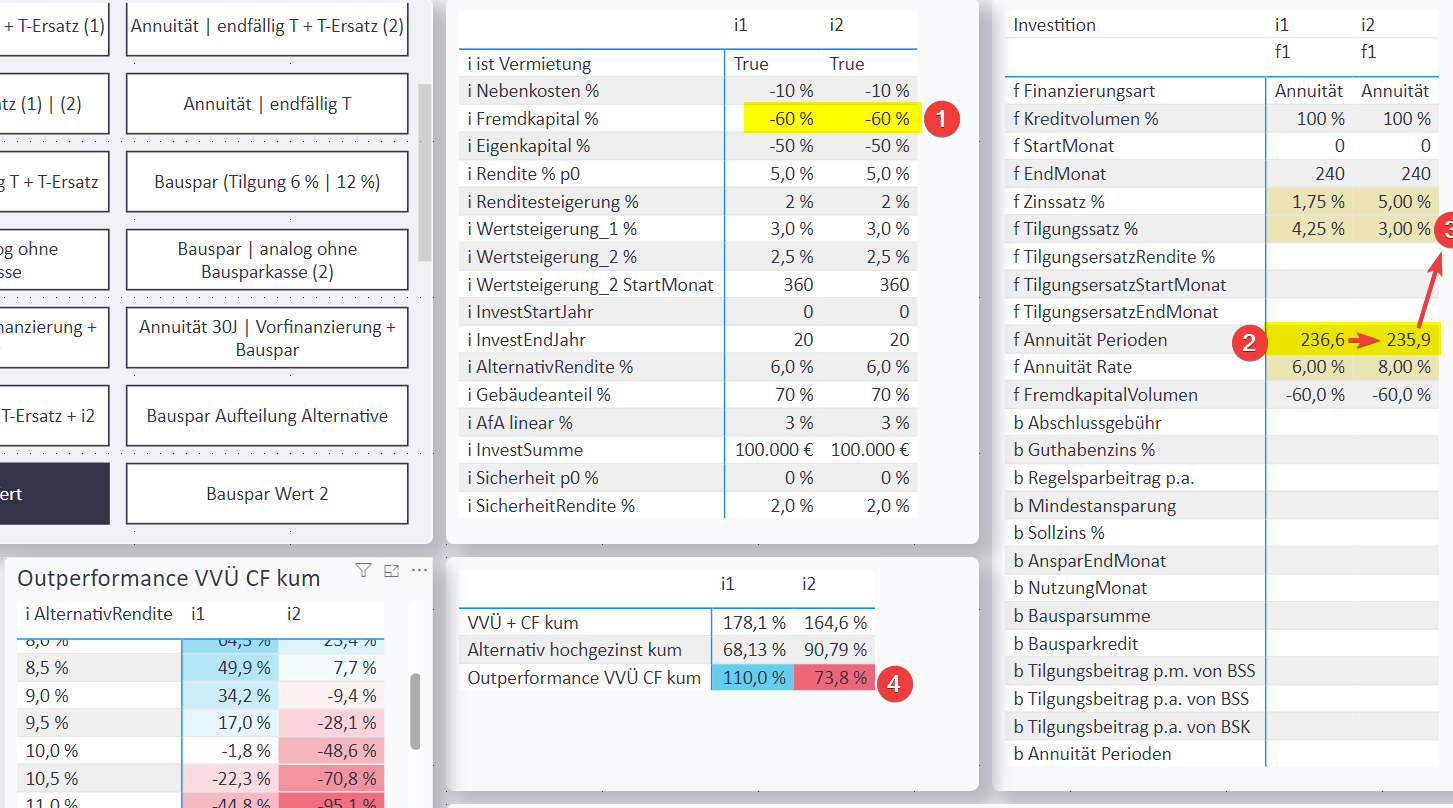

5. Bausparvertrag Wert ermitteln

Welchen Wert ein Bausparvertrag[3] hat, kann man recht einfach mit meinem meinem Power BI Immobilien-Investitions-Analyse-Tool ermitteln, zumindest für einen zuteilungsreifen Bausparvertrag[3]. Wir vergleichen einfach die Konditionen der Bauspar-Annuität(i1) mit einer zur Zeit marktüblichen Annuität (i2), wobei f Zinssatz % und f Tilgungssatz % für i2 so eingestellt werden, dass die sich ergebenden f Annuitäten Perioden für beide Varianten gleich sind und das auch i InvestEndMonat auf diesen Wert gesetzt wird. Dabei ist darauf zu achten, dass auch i Fremdkapital %[7] gleich ist.

Hier ein Beispiel:

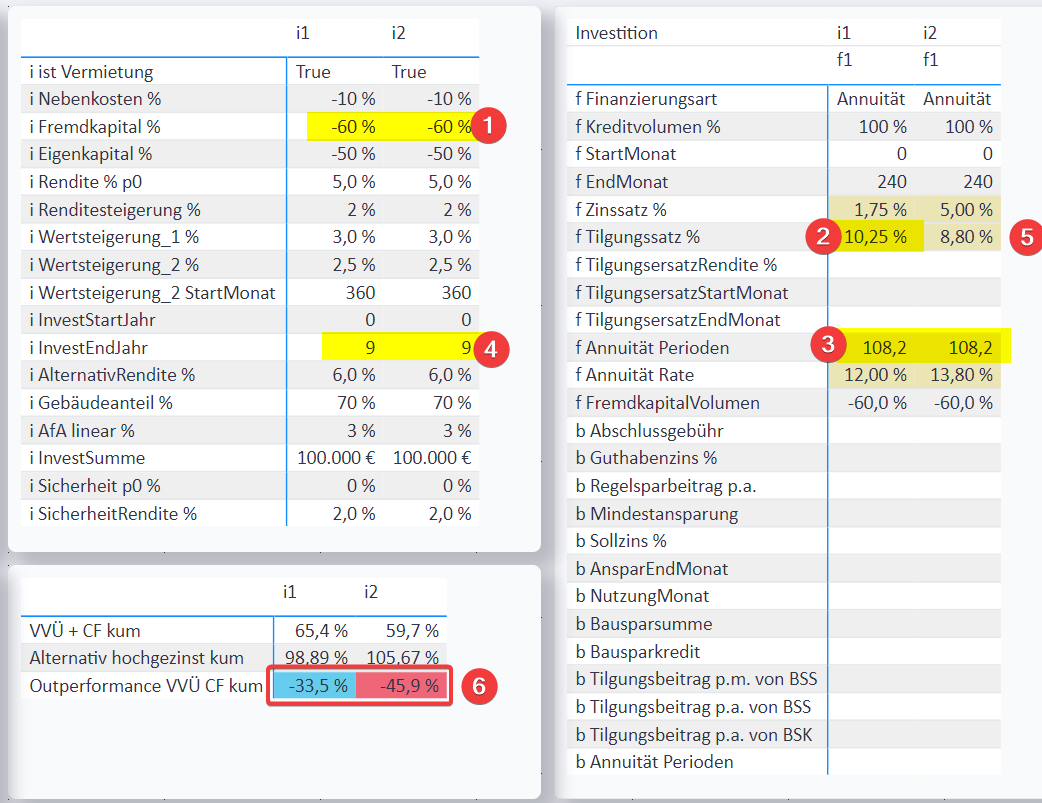

Der Bausparvertrag[3] hat einen Wert von 110 - 74 = 36 % (in Bezug auf die Investitionssumme[8], die der Bausparsumme entspricht).

Ein Bausparvertrag[3] mit geringerer Bewertungszahl, die höhere Tilgungsbeiträge nach sich zieht, hat einen geringeren Wert. Denn der Kredit muss über einen kürzeren Zeitraum zurückgezahlt werden. Hier also innerhalb von 108 Monaten bzw. 9 Jahren.

Der Bausparvertrag[3] hat nur einen Wert von (-33) - (-46) = 13 % (in Bezug auf die Investitionssumme[8], die der Bausparsumme entspricht).

Was doch so eine Bewertungszahl ausmacht!

Solche Wertermittlungen eines Bausparvertrags[3] im Vergleich zu aktuellen Marktsituationen helfen also auch bei der Entscheidung, ob und wie sehr es sich lohnt, den Wert eines Bausparvertrags[3] durch Erhöhung der Bewertungszahl (durch weitere Einzahlungen oder durch Warten) zu erhöhen.

Relativ einfach funktioniert ein Übertrag eines Bausparvertrags[3] innerhalb der Familie auf ein anderes Familienmitglied. Ein Verkauf ist auch möglich, aber vielleicht nicht ganz so einfach und mit größeren Verlusten verbunden.

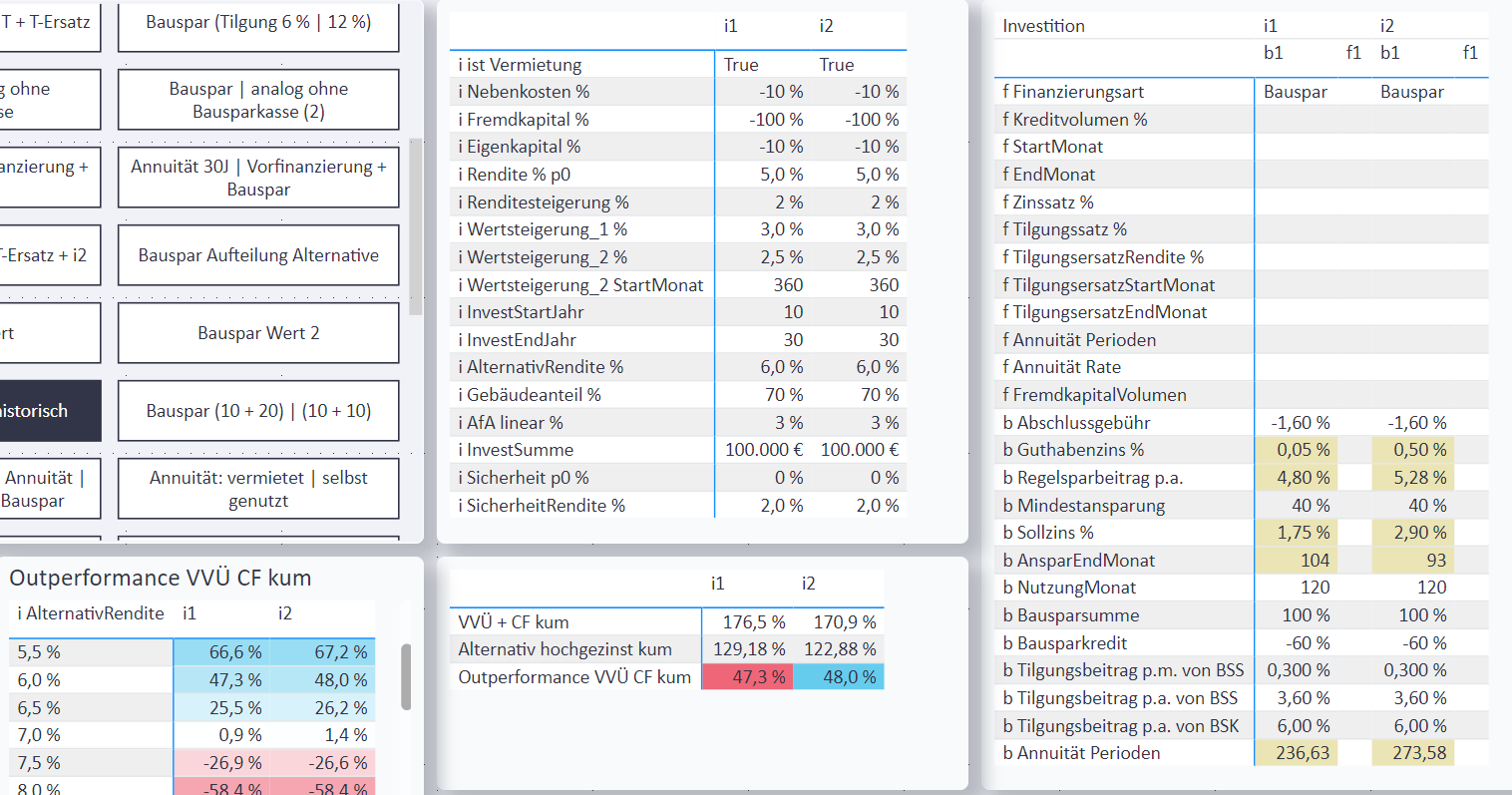

6. Vergleich von Bauspar-Tarifen

Nun möchte ich einen Bausparvertrag[3] mit aktuellen Konditionen mit Bausparverträgen[3] vergleichen, die ich 2014 abgeschlossen habe. Analoge Vergleiche sind auch zwischen verschiedenen aktuellen Tarifen innerhalb einer Bausparkasse oder zwischen verschiedenen Bausparkassen möglich.

-

i1: Bausparen heute

-

b Guthabenzins %= 0,05 % -

b Regelsparbeitrag p.a= 4,80 % -

⇒

b AnsparEndMonat= 104 -

b Sollzins %= 1,75 % -

b Tilgungsbeitrag p.m. von BSS= 0,30 % (das ist der geringste mögliche Tilgungsbeitrag, der erst ab einer Bewertungszahl 58,300 möglich ist) -

⇒

Outperformance VVÜ CF kum[1] = 47 % -

⇒ benötigte

i AlternativRendite %[2] 7,0 %

-

-

i2: Bausparen 2014

-

b Guthabenzins %= 0,5 % -

b Regelsparbeitrag p.a= 5,28 % -

⇒

b AnsparEndMonat= 93 -

b Sollzins %= 2,90 % -

b Tilgungsbeitrag p.m. von BSS= 0,30 % (das ist der geringste mögliche Tilgungsbeitrag, der erst ab einer Bewertungszahl 38,200 möglich ist) -

⇒

Outperformance VVÜ CF kum[1] = 48 % -

⇒ benötigte

i AlternativRendite %[2] 7,0 %

-

Wobei hier nicht berücksichtigt ist, dass zum angenommenen b Nutzungsmonat = 104 vermutlich die für die niedrige Tilgung nötige Bewertungszahl noch nicht erreicht ist.

Die beiden Tarife unterscheiden sich in ihrer Performance kaum. Der b Sollzins % der aktuellen Konditionen ist zwar besser, er kann aber nicht den aktuell schlechteren b Guthabenzins % kompensieren.

|

| Bausparkassen können ihre Tarife nicht so schnell anpassen, wie Banken ihre Kreditkonditionen. Tarifänderungen müssen genehmigt werden. Wenn man damit rechnet, dass sich die Konditionen von Bauspar-Tarifen zukünftig verschlechtern könnten, weil beispielsweise die Zinsen für Kredite schon gestiegen sind, dann könnte man darüber nachdenken, jetzt schon (oder noch) einen Bausparvertrag[3] abzuschließen, um sich das aktuelle Zinsniveau zu sichern. |

7. Über uns

Мы говорим по-русски. We speak English.

7.1. Google Unternehmensprofil

7.2. digitale Visitenkarte

Görtz-Invest: Wir finden die beste Finanzierung für Sie:

Baufinanzierung und Ratenkredite: Mehr als 500 Banken, Top-Konditionen, Schnelle Bearbeitung, Individueller Service. Vermögensaufbau und Vermögensverwaltung.

| YouTube Kanal "Der Immobilien-Investor" |

| kostenloser online-Kurs "Grundlagen der Baufinanzierung: Konzepte, Wissen, Expertentipps" |

| Als exklusiven Bonus biete ich für meine Baufi-Coaching-Kunden die Möglichkeit kostenloser individueller Immobilien-Investitions-Analysen mit Power-BI, wie Sie diese hier auf dieser Website sehen! |

Мы говорим по-русски. We speak English.