1. Investition in eine Immobilie vs. Alternative Investition in ein Standard-Investment

Im Aktikel Power BI Immobilien-Investitions-Analyse-Tool habe ich bereits die Idee der Performance-Messung von Immobilien-Investitionen durch die Analyse alternativer Investitionen kurz erklärt. Die Analysemöglichkeiten wurden inzwischen erweitert, weitere Simulationen wurden hinzugefügt, und ich möchte einen eigenen Blog-Artikel dazu schreiben.

Wie kann man die Performance der Immobilien-Investition messen? Beispielsweise durch Vergleich mit einem "Standard-Investment": Langfristige Renditen von Investitionen in Aktien liegen bei etwa 8 %. Da Kapitalerträge in Deutschland mit der Abgeltungssteuer besteuert werden, ziehen wir diese 25 % ab, dann landen bei einer alternativen Rendite (nach Steuern) von 6 %. Diese 6 % habe ich in meinem Power-BI-Analyse-Tool als Standardwert für i AlternativRendite %[1] hinterlegt. Natürlich kann und soll dieser Wert für individuelle Analysen angepasst werden.

Am folgenden Beispiel erkläre ich die Methode:

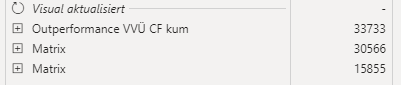

-

Die Investition endet nach 10 Jahren ⇒

i InvestEndJahr= 10 -

CF NachSteuern kumist der kumulierte Cashflow nach Steuern. -

Daraus wird

CF NachSteuern p.a.als der Cashflow pro Jahr berechnet. -

AlternativRenditeBasisPowerJahr BisInvestEndist ein Faktor, der verwendet wird, um den Cashflow pro Jahr bis zum Ende der Investition hochzuzinsen.

Berechnung:

(1 +i AlternativRendite %[1]) ^ (-Jahr i ab InvestEnd) -

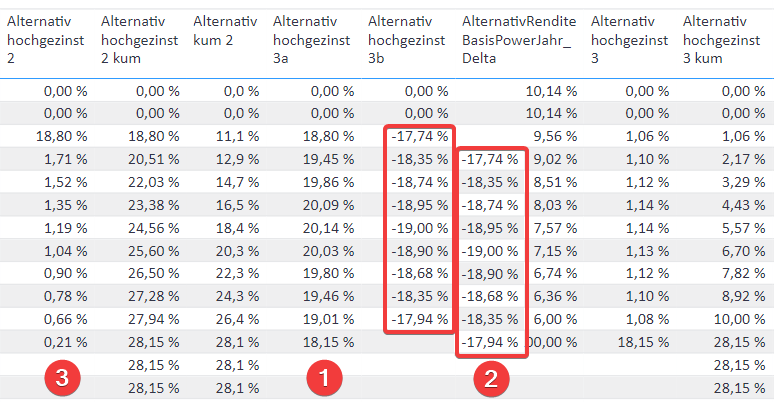

Alternativ hochgezinst 2=CF NachSteuern p. a.*AlternativRenditeBasisPowerJahr BisInvestEnd

Das ist die Kernidee der Methode:

Der jährliche Cashflow nach Steuern wird bis zum Ende der Investition hochgezinst. -

Alternativ hochgezinst 2 kum- Kumulation vonAlternativ hochgezinst 2bis zum Ende der Investition, denn uns interessiert ein Wert für die ganze Investition. -

optional:

Alternativ kum 2=[Alternativ hochgezinst 2 kum] / COALESCE ( [AlternativRenditeBasisPowerJahr BisInvestEnd], 1.0 )

Diese Measure ist nur dazu da, die Anzeige eines zeitlichen Verlaufs der Entwicklung der alternativen Investition zu ermöglichen. Dabei wirdAlternativ hochgezinst 2 kumwieder auf das aktuelle Jahr heruntergezinst. Warum erst hochgezinst und anschließend der kumulierte Wert heruntergezinst wird, hat vor allem Performance-Gründe.

Die Berechnung der Rendite der alternativen Investition ist sehr rechenintensiv. Daher gibt es eine Alternative mit doppelter Performance: Alternativ hochgezinst 3 kum, die mathematisch am Ende der Investition zum gleichen Ergebnis führt, wie Alternativ hochgezinst 2 kum.

Allerdings ist der Wert nur am Ende der Investition korrekt. Eine Auswertung in den Jahren vor Ende der Investition ist nicht zulässig.

Um die Investition in die Immobilie mit der alternativen Investition zu vergleichen, berechnen wir:Outperformance VVÜ CF kum[2] = [VVÜ + CF kum][3] - [Alternativ hochgezinst kum]

|

2. Simulations-Tabellen für Outperformance VVÜ CF kum

Wie die oben beschriebenen Performance-Tests gezeigt haben, kann Outperformance VVÜ CF kum[2] auch parallel für einen ganzen Bereich von i AlternativRendite %[1] oder für andere Serien berechnet werden. Somit kann nicht nur die Frage beantwortet werden:

-

Wieviel besser (oder schlechter) ist eine konkrete Investition in Immobilien im Vergleich zu einer alternativen Investition mit der Standard-

i AlternativRendite %[1] von 6 %?

Wir können auch solche Fragen beantworten:

-

Welche

i AlternativRendite %[1] benötigt eine alternative Investition, um das gleiche Ergebnis zu erzielen, wie die Immobilien-Investition? -

Welche

i Wertsteigerung_1 %[4] benötigen die Investitionen, damit sie das gleiche Ergebnis zu erzielen, wie alternative Investitionen mit der Standard-i AlternativRendite %[1] von 6 %? -

Wie wirkt sich die Mietrendite

i Rendite % p0[5],i Fremdkapital %[6], Zinssatz, Tilgungssatz und andere Parameter auf dieOutperformance VVÜ CF kum[2] aus?

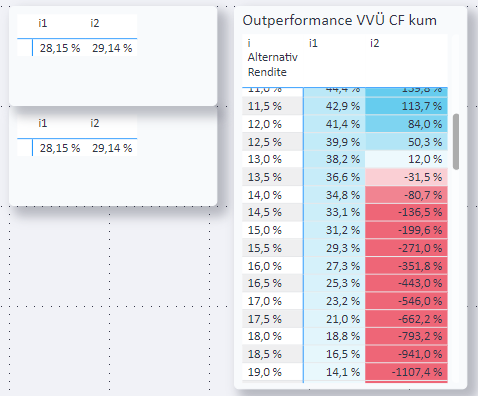

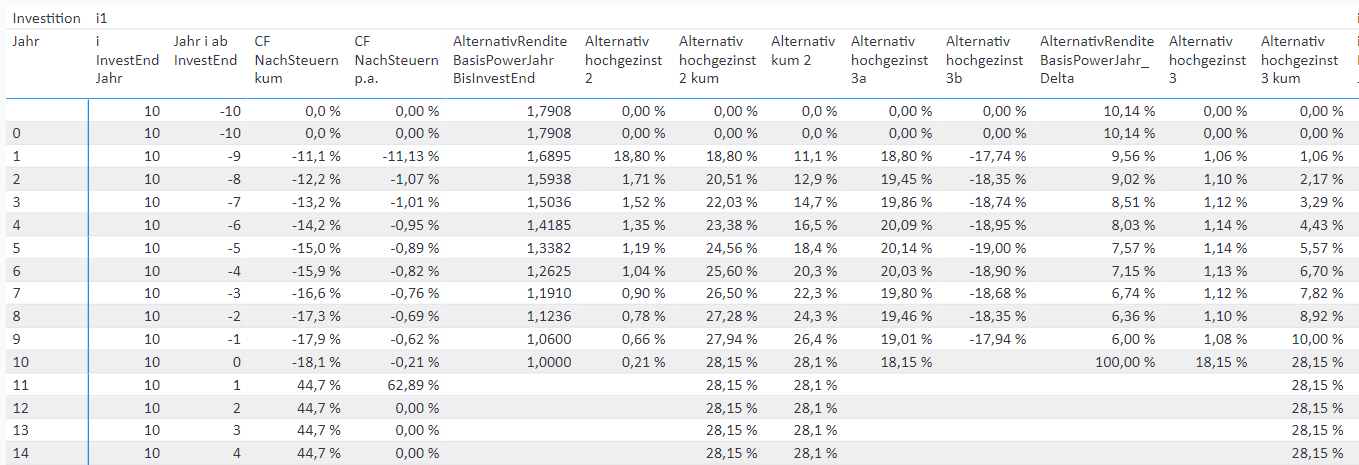

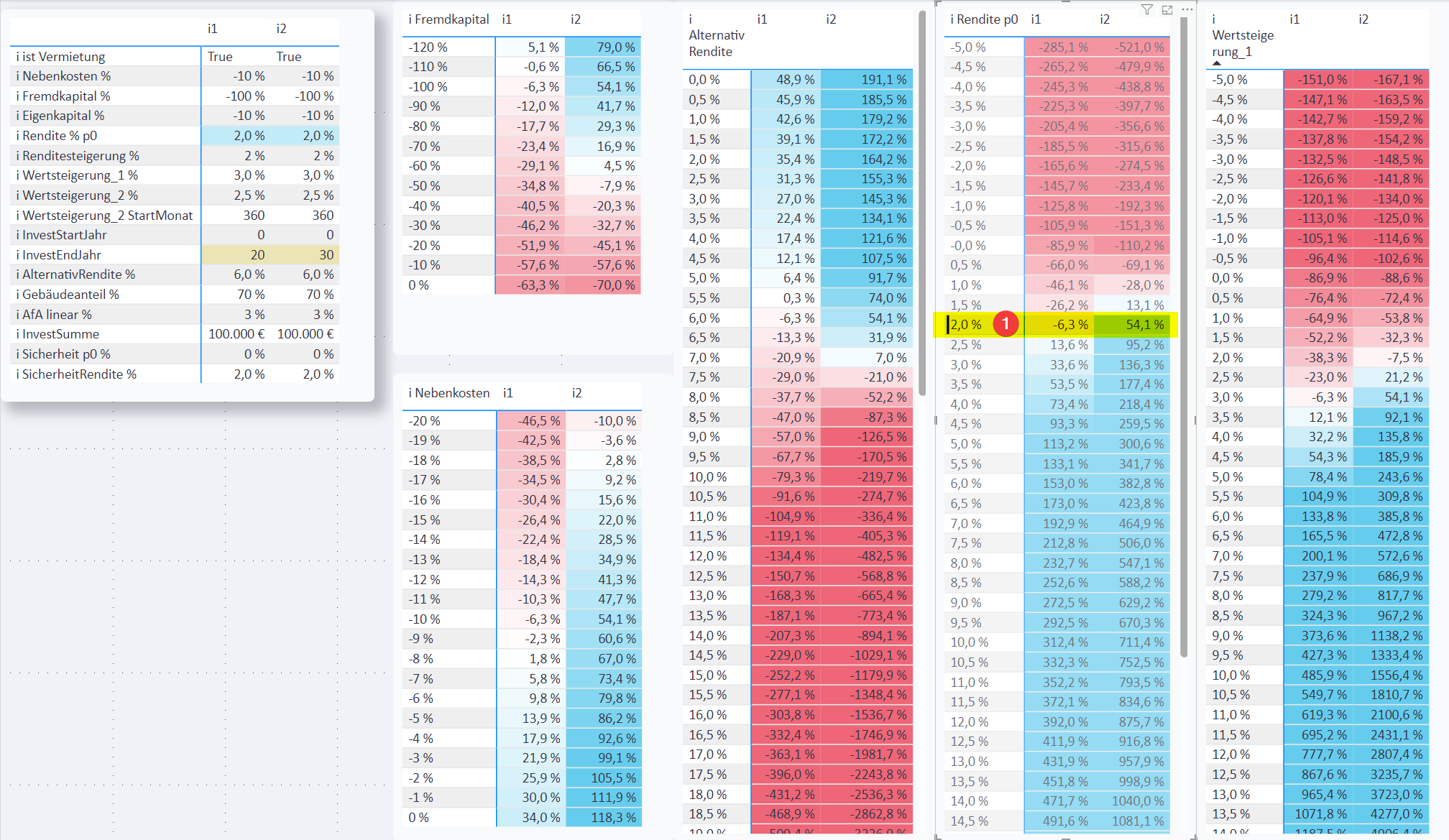

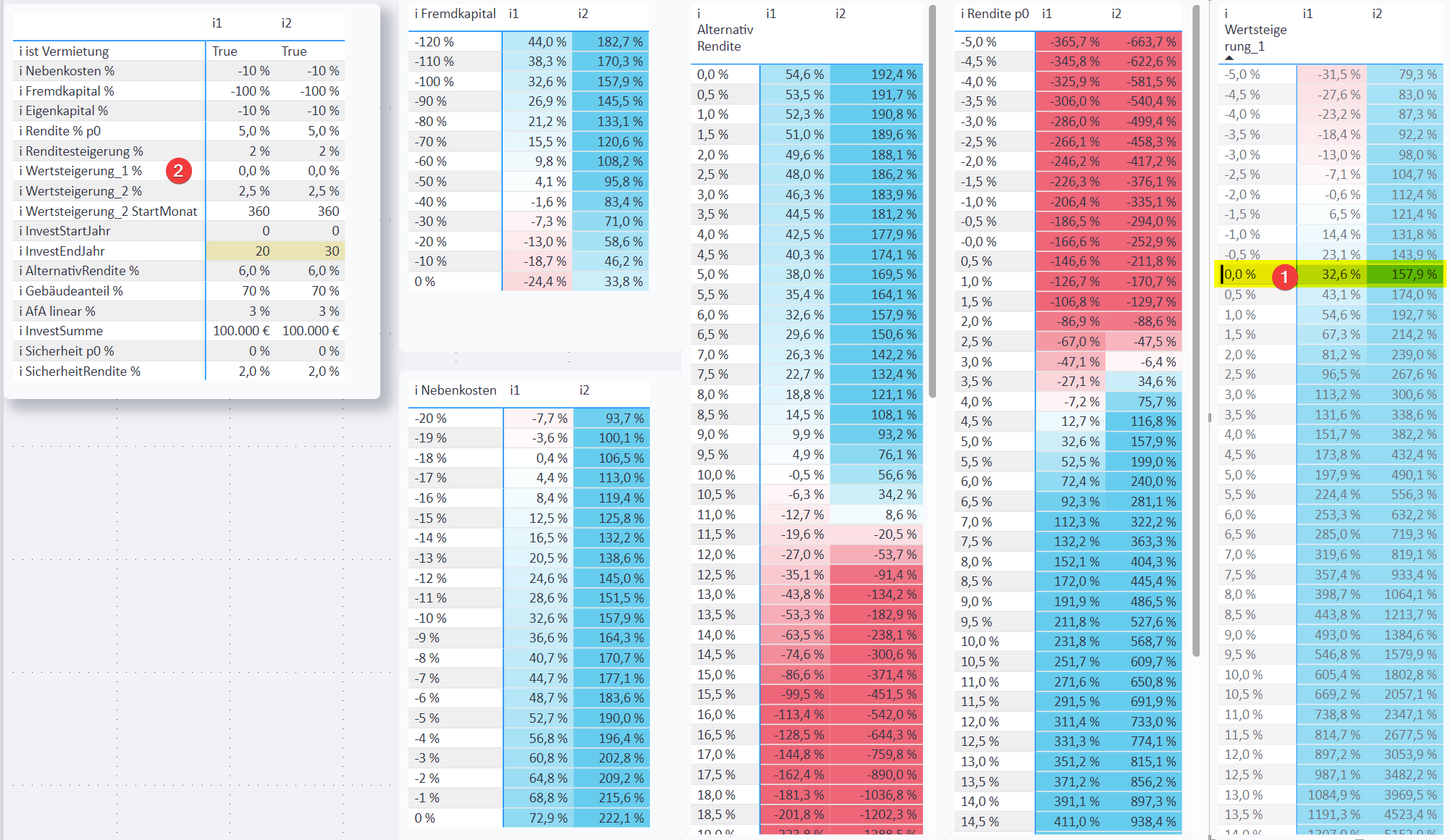

Hier der Vergleich von zwei Investitionen: i1 mit 80 % Fremdkapital, i2 mit 60 % Fremdkapital:

-

Der Standard-Wert für

i AlternativRendite %[1] ist 6,0 %. -

In dieser Tabelle gibt es die berechneten Werte von

Outperformance VVÜ CF kum[2] für unterschiedlichei AlternativRendite %[1]. -

Die Zeile für

i AlternativRendite %[1] = 6,0 % representiert den Standard-Wert. -

Diese Werte von

Outperformance VVÜ CF kum[2] für die Standard-i AlternativRendite %[1] werden immer auch separat in dieser Ergebnis-Tabelle angezeigt und erlauben eine schnelle und standardisierte Bewertung der Investitionen. -

Welche

i AlternativRendite %[1] müsste für die Investitioni1angenommen werden, damit es ein Gleichgewicht zwischenVVÜ + CF kum[3] undAlternativ hochgezinst kumgibt?

Wann gehtOutperformance VVÜ CF kum[2] gegen 0?

Beii1müsstei AlternativRendite %[1] etwa 11,0 % sein -

Bei

i2müsstei AlternativRendite %[1] etwa 9,5 % sein -

Auch der Einfluss der

i Wertsteigerung_1 %[4] aufOutperformance VVÜ CF kum[2] wird analysiert.

In dieser Zeile sehen wir die Berechnung für die Standard-i Wertsteigerung_1 %[4] von 3,0 %

Dabei wird der füri AlternativRendite %[1] der Standardwert von 6,0 % verwendet. -

Bei welcher

i Wertsteigerung_1 %[4] gehtOutperformance VVÜ CF kum[2] gegen 0?

Beii1müsstei Wertsteigerung_1 %[4] mindestens -1,0 % sein, bei einer höhereni Wertsteigerung_1 %[4] lohnt sich die Investition im Vergleich zur Alternative. -

Bei

i2müsstei Wertsteigerung_1 %[4] mindestens -0,5 % sein, damit die Investition besser als die Alternative ist.

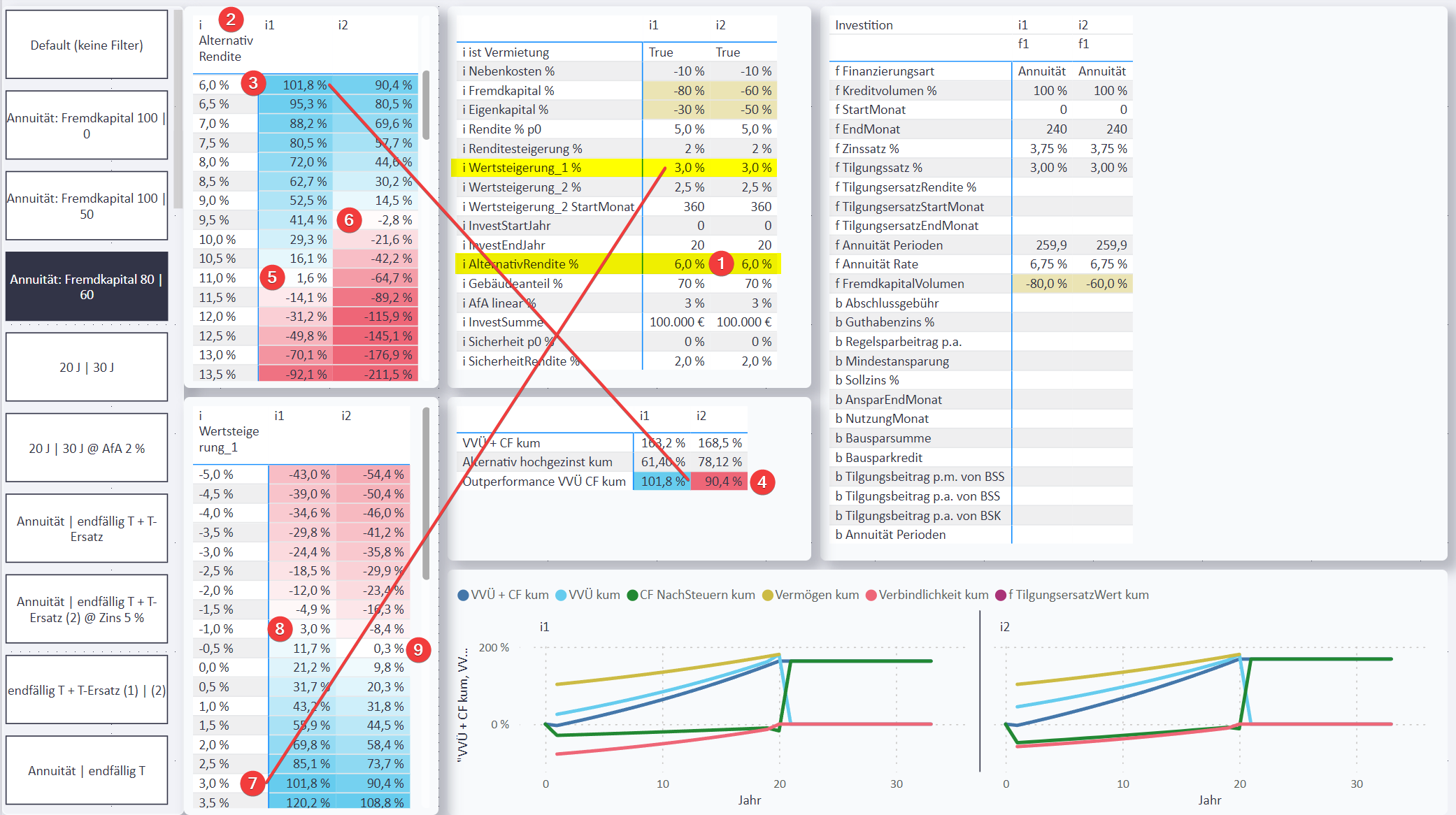

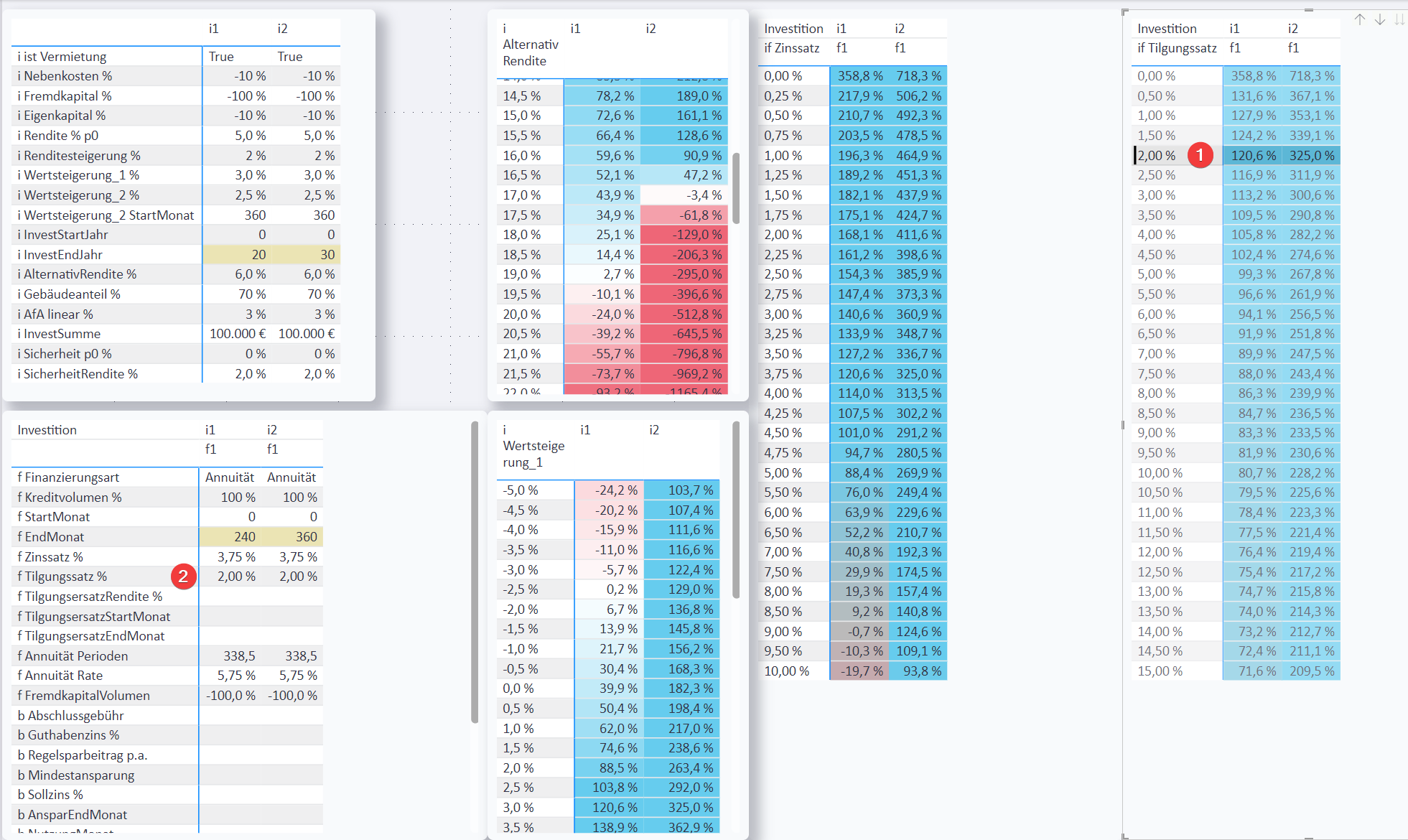

3. Schnell-Simulationen geänderter Investitions- und Finanzierungs-Parameter

Es gibt es weitere Seiten für andere Simulationen:

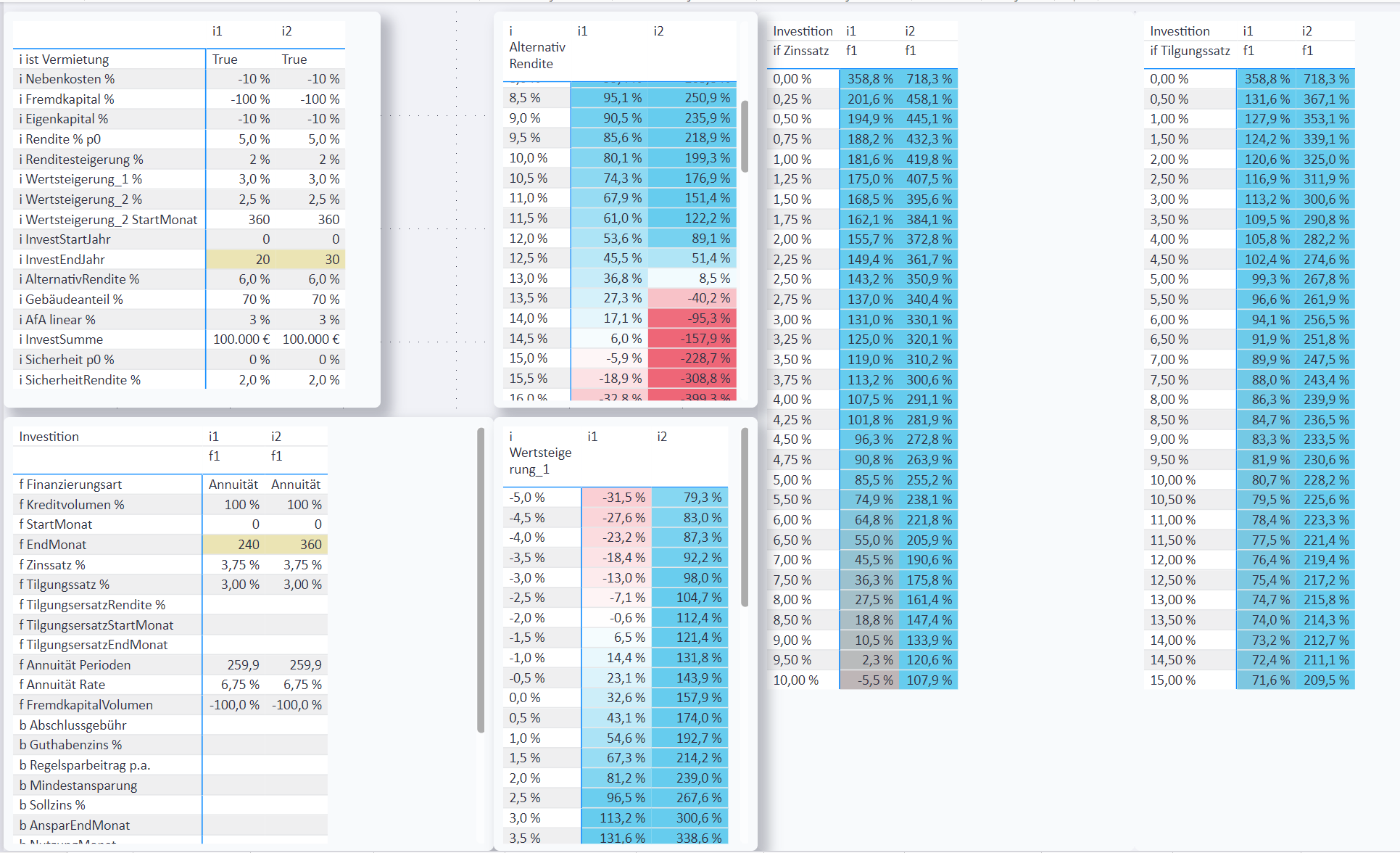

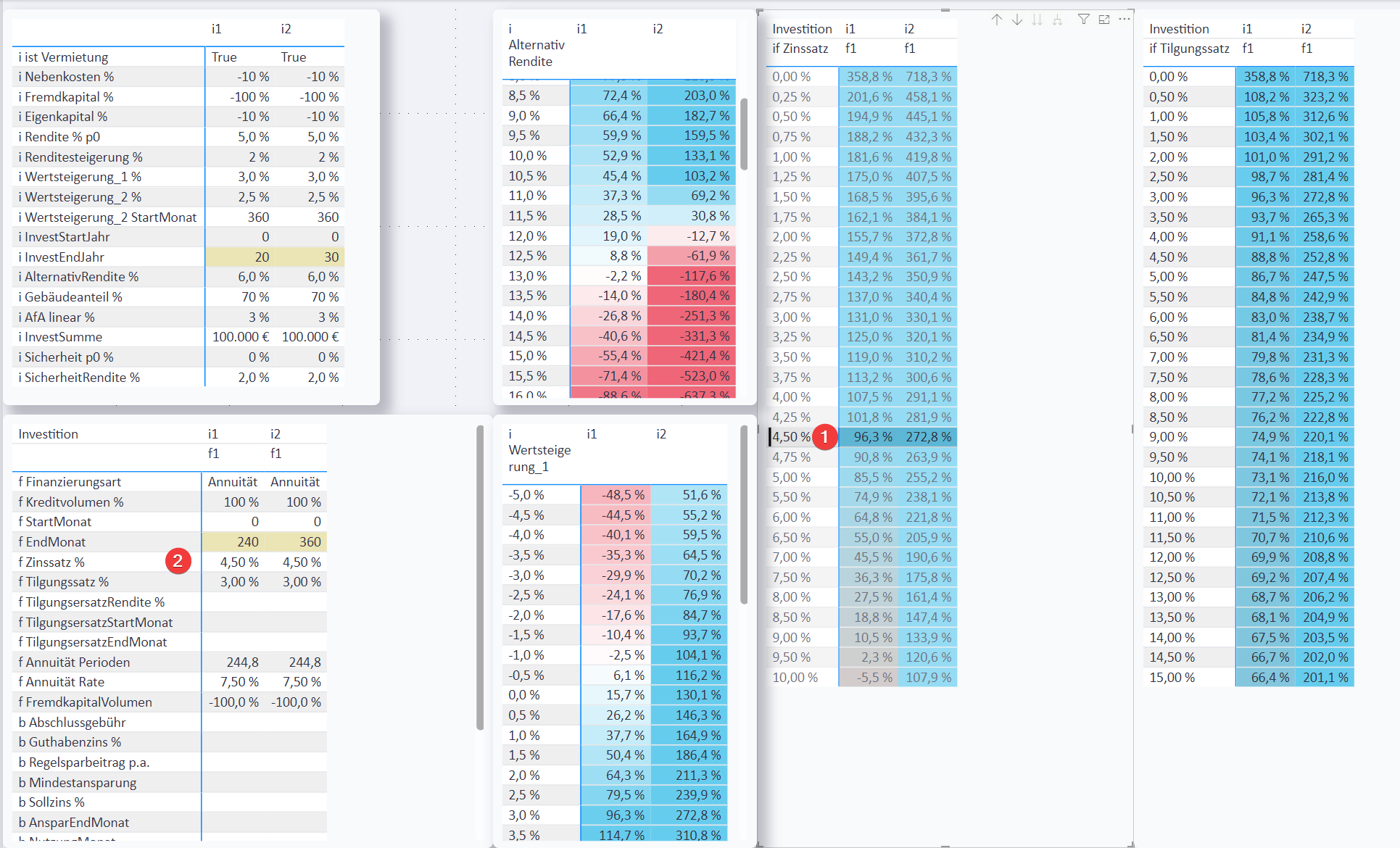

Hier der Vergleich einer Investition mit Annuitäten-Darlehen[7] über 20 oder 30 Jahre:

Auf dieser Seite sind insbesondere interaktive Schnell-Simulationen für verschiedene Werte aus den verschiedenen Tabellen möglich. Man braucht nur eine Zeile oder einen Wert anklicken, und schon werden die angeklickten Inhalte als Parameter übernommen und bilden die Grundlage der Berechnung der anderen Tabellen.

Beispiele:

Auch Finanzierungsparameter lassen sich in Simulationen verwenden.

4. Über uns

Мы говорим по-русски. We speak English.

4.1. Google Unternehmensprofil

4.2. digitale Visitenkarte

Görtz-Invest: Wir finden die beste Finanzierung für Sie:

Baufinanzierung und Ratenkredite: Mehr als 500 Banken, Top-Konditionen, Schnelle Bearbeitung, Individueller Service. Vermögensaufbau und Vermögensverwaltung.

| YouTube Kanal "Der Immobilien-Investor" |

| kostenloser online-Kurs "Grundlagen der Baufinanzierung: Konzepte, Wissen, Expertentipps" |

| Als exklusiven Bonus biete ich für meine Baufi-Coaching-Kunden die Möglichkeit kostenloser individueller Immobilien-Investitions-Analysen mit Power-BI, wie Sie diese hier auf dieser Website sehen! |

Мы говорим по-русски. We speak English.