1. Immobilien zur Vermietung vs. Selbstnutzung

|

Selbstgenutzte Immobilien haben andere steuerliche Auswirkungen als vermietete Immobilien: Maklergebühren, Grundsteuer, Hausnebenkosten, Finanzierungszinsen, AfA - Vermieter können diese und andere Kosten einer vermieteten Immobilie von der Steuer absetzen. Eigentümer, die ihre Immobilien selber bewohnen, profitieren von diesen Steuervorteilen nicht. Das hat Auswirkungen auf die bestmögliche Finanzierungsart. |

Selbstgenutzte Immobilien haben keine InvestReturn kum[1] im engen Sinne, denn sie werden nicht vermietet. Andererseits spart der Eigentümer die Ausgaben für die Miete einer anderen Immobilie. Wir verwenden der Einfachheit halber auch bei selbstgenutzten Immobilien die Measure InvestReturn kum[1], wobei damit bei der Selbstnutzung der Betrag gemeint ist, den der Eigentümer nicht für die Miete einer anderen Immobilie ausgeben muss. Somit kann die gleiche Mathematik wie für vermietete Immobilien angewendet werden. Unsere Simulationen berücksichtigt die unterschiedliche steuerliche Betrachtung bei der Berechnung von CF Steuern kum.

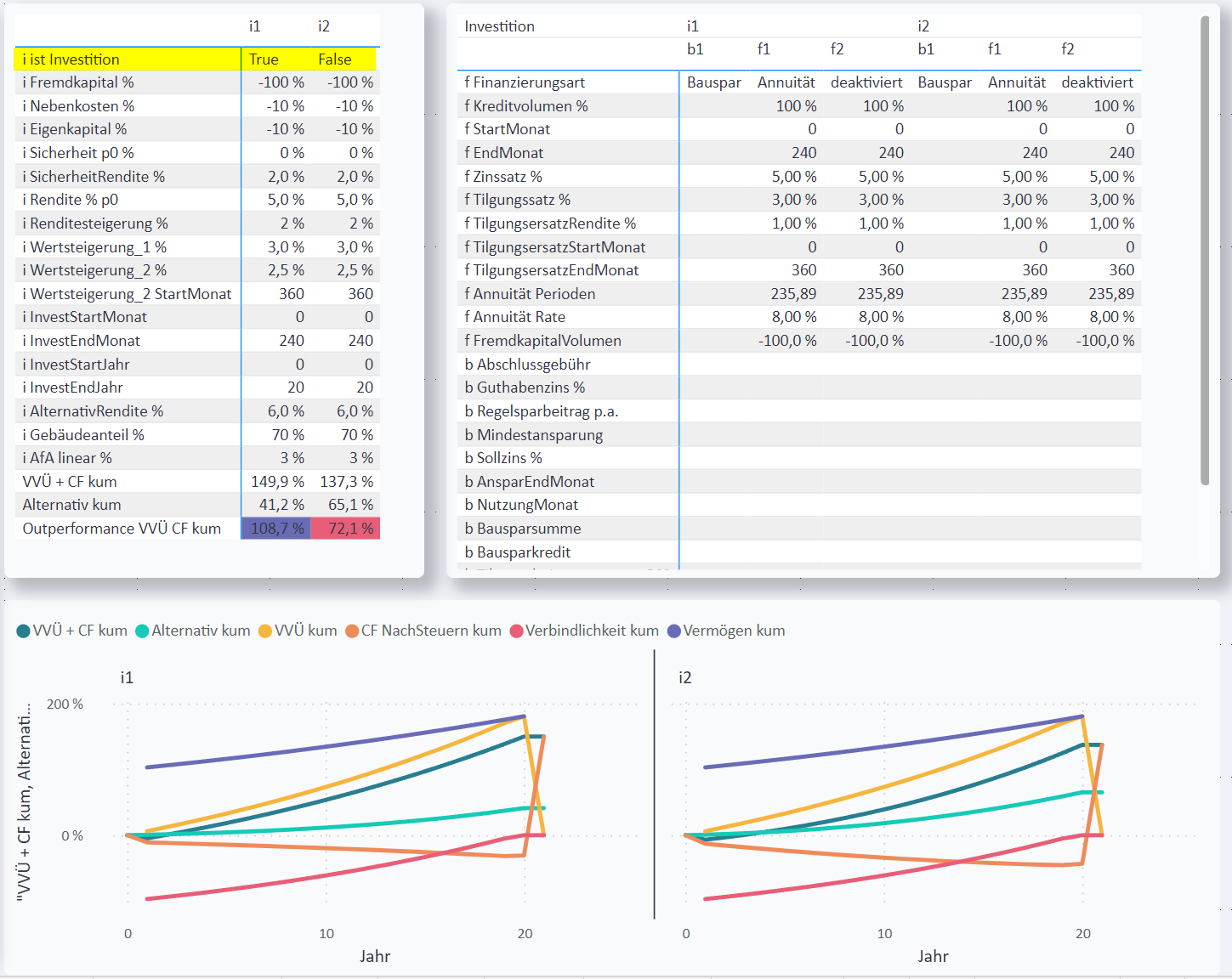

Zuerst vergleichen wir die Investition in eine vermietete Immobilie mit einer selbst genutzten Immobilie.

Vergleichen wir mit meinem Power BI Immobilien-Investitions-Analyse-Tool zwei alternative Investitionen i1 und i2, die sich nur in den folgenden Parametern unterscheiden:

| Unsere Steuergesetzgebung belohnt nur Investitionen[3] in vermietete Immobilien. |

|

Vermieten Sie (möglichst preiswert) an Ihren Nachbarn und mieten Sie (ebenso preiswert) seine Immobilie! Warum preiswert? Weil die Mieteinnahmen versteuert werden müssen. Eine geringere i Rendite p0[4] vermindert zwar die Outperformance VVÜ CF kum[2], doch die zu zahlende Miete muss aus dem Netto-Einkommen finanziert werden.Informieren Sie sich bei einem Steuerberater oder selbständig über Feinheiten, damit das Finanzamt später keinen Ärger macht. Insbesondere bei Vermietung zwischen Verwandten, oder bei zu geringen Mieten. Wir liefern hier nur die Mathematik. |

2. selbstgenutzte Immobilie: Annuität vs. endfällige Tilgung + T-Ersatz

Für vermietete Immobilien haben wir im Artikel Annuität vs. endfällige Tilgung beschrieben, dass es sinnvoll sein kann, die Immobilie mit einer endfälligen Tilgung und einem Tilgungsersatz[5] zu finanzieren. Allerdings lohnt sich das erst ab einer ausreichenden 'TilgungsersatzRendite’[6] oder mit einem Bausparvertrag[7] als Tilgungsersatz[5].

Wie fällt der Vergleich bei selbstgenutzten Immobilien aus? Die AfA hat keinen Einfluss auf den CF NachSteuern kum[8], weil es für selbstgenutzte Immobilien keine Abschreibung gibt.

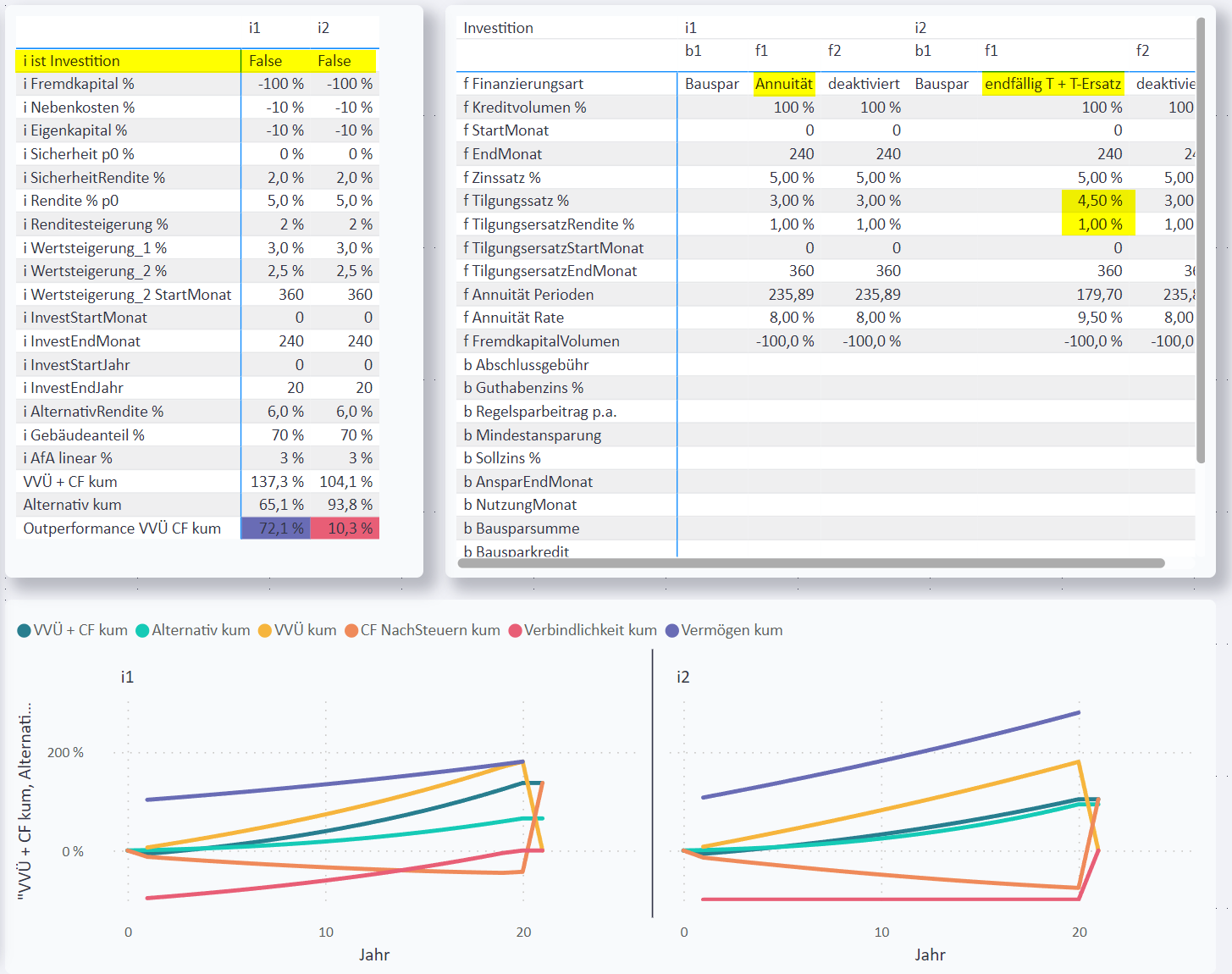

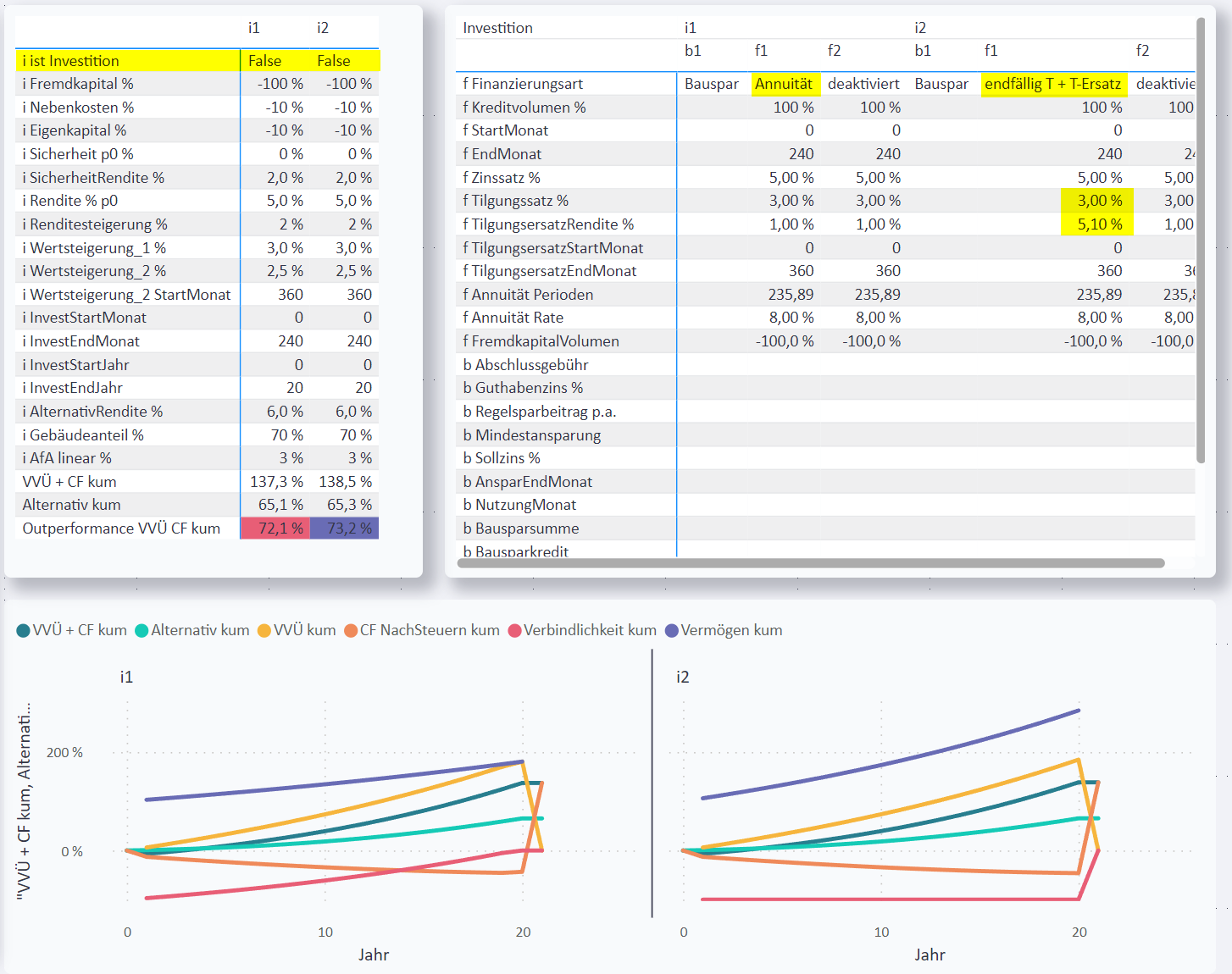

Vergleichen wir mit meinem Power BI Immobilien-Investitions-Analyse-Tool zwei alternative Investitionen i1 und i2, die sich nur in den folgenden Parametern unterscheiden:

i ist Investition = false bedeutet, dass es sich um selbstgenutzte Immobilien handelt.

Erst ab einer i2f1 TilgungssatzRendite % von 5,1 % hätte i2 die gleiche Outperformance VVÜ CF kum[2], wie i1

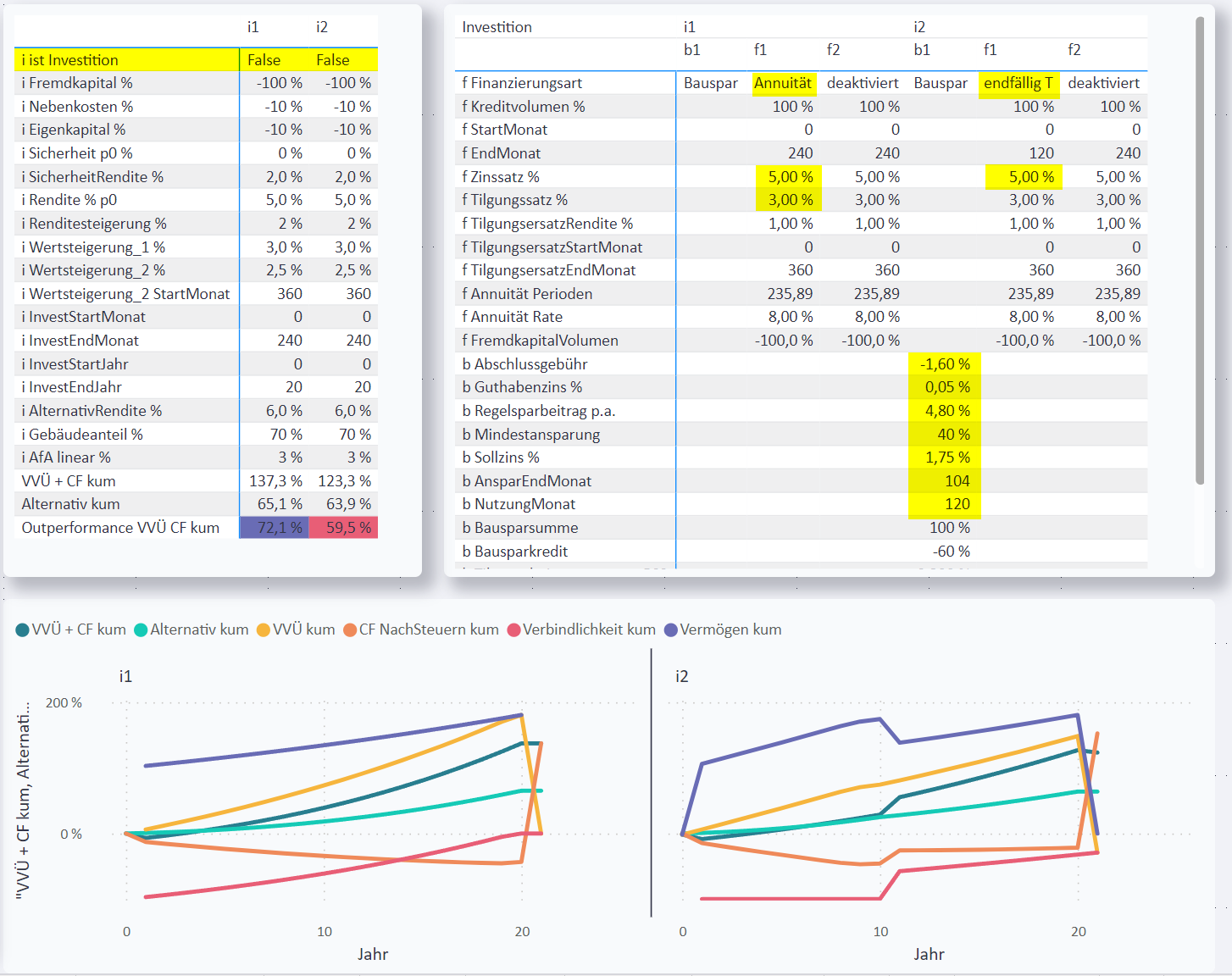

3. selbstgenutzte Immobilie: Annuität vs. endfällige Tilgung + Bausparvertrag

Kann ein Bausparvertrag[7], bei dem nur 40 % der Bausparsumme angespart werden müssen, sinnvoll als Tilgungsersatz[5] verwendet werden?

Das hängt sehr von den konkreten Zinssätzen ab und muss individuell betrachtet werden. Hier ein Beispiel, dass sich eher nicht lohnt, aber durchaus in Betracht kommt, wenn man je nach Zinssituation die Auszahlungsphase des Bausparvertrags[7] für eine andere Investition[3] verwenden würde. Details dazu im Artikel Bausparen.

4. Über uns

Мы говорим по-русски. We speak English.

4.1. Google Unternehmensprofil

4.2. digitale Visitenkarte

Görtz-Invest: Wir finden die beste Finanzierung für Sie:

Baufinanzierung und Ratenkredite: Mehr als 500 Banken, Top-Konditionen, Schnelle Bearbeitung, Individueller Service. Vermögensaufbau und Vermögensverwaltung.

| YouTube Kanal "Der Immobilien-Investor" |

| kostenloser online-Kurs "Grundlagen der Baufinanzierung: Konzepte, Wissen, Expertentipps" |

| Als exklusiven Bonus biete ich für meine Baufi-Coaching-Kunden die Möglichkeit kostenloser individueller Immobilien-Investitions-Analysen mit Power-BI, wie Sie diese hier auf dieser Website sehen! |

Мы говорим по-русски. We speak English.